Tsikl bo'yicha tuzilgan narx-navoning nisbati - Cyclically adjusted price-to-earnings ratio

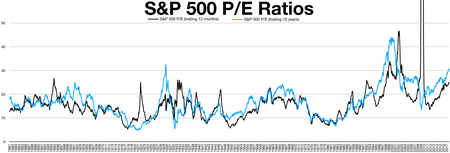

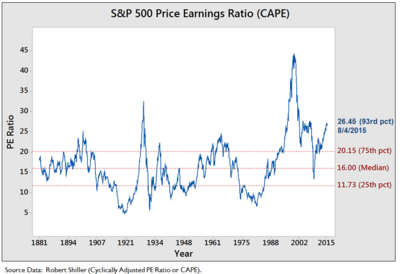

The davriy ravishda sozlangan daromad va daromad nisbati, odatda sifatida tanilgan CAPE,[1] Shiller P / E, yoki P / E 10 nisbati,[2] odatda AQShga nisbatan qo'llaniladigan baholash o'lchovidir S&P 500 qimmatli qog'ozlar bozori. Bu o'rtacha o'n yillik daromadga bo'linadigan narx sifatida aniqlanadi (harakatlanuvchi o'rtacha ), inflyatsiya darajasiga moslashtirildi.[3] Shunday qilib, u asosan 10 dan 20 yilgacha bo'lgan vaqt oralig'ida aktsiyalardan kelgusi daromadlarni baholash uchun ishlatiladi, o'rtacha CAPE qiymatlari o'rtacha uzoq yillik yillik o'rtacha daromaddan pastroqdir.

Bu koeffitsient qimmatli qog'ozlar qiymatining pastligi yoki haddan tashqari baholanganligini aniqlash uchun ishlatiladi, chunki u hozirgi bozor narxini inflyatsiyani to'g'irlagan tarixiy daromadlar bilan taqqoslaydi.

Bu eng ommabop narx va daromad koeffitsientining bir variantidir va aktsiyalarning amaldagi narxlarini so'nggi 10 yil ichidagi o'rtacha inflyatsiyani hisobga olgan holda tushumiga bo'lish yo'li bilan hisoblanadi.

So'nggi o'n yil ichida o'rtacha daromaddan foydalanish ishbilarmonlik tsikli va boshqa voqealar ta'sirini yumshatishga yordam beradi va kompaniyaning barqaror daromad olish qobiliyati to'g'risida yaxshiroq tasavvur beradi.

Bu nisbat amerikalik iqtisodchi tomonidan ixtiro qilingan Robert Shiller.

Bu yaqinlashib kelayotgan bozor qulashining ko'rsatkichi sifatida mo'ljallanmagan, ammo yuqori CAPE qiymatlari bunday hodisalar bilan bog'liq.[4]

Fon

Qimmatli investorlar Benjamin Grem va Devid Dodd so'nggi besh yildan o'n yilgacha firmaning daromadlarini o'zlarining klassik matnlarida tekislash uchun bahslashdilar Xavfsizlik tahlili. Grem va Doddning ta'kidlashicha, bir yillik daromad juda o'zgaruvchan bo'lib, firmaning haqiqiy daromad qudrati to'g'risida yaxshi tasavvurga ega bo'lmaydi. 1988 yilgi maqolada [5] iqtisodchilar Jon Y. Kempbell va Robert Shiller "real daromadlarning uzoq davom etadigan o'rtacha qiymati kelajakdagi haqiqiy dividendlarni prognoz qilishga yordam beradi" degan xulosaga keldi va bu o'z navbatida aktsiyalarning rentabelligi bilan bog'liq. Ushbu g'oya daromadning uzoq muddatli o'rtacha qiymatini olish (odatda 5 yoki 10 yil) va kelajakdagi daromadlarni prognoz qilish uchun inflyatsiyani sozlashdir. Uzoq muddatli o'rtacha daromadlar va umumiy iqtisodiyotdagi o'rta muddatli biznes tsikllarning qisqa muddatli o'zgaruvchanligini yumshatadi va ular buni firmaning uzoq muddatli daromad olish qobiliyatining yaxshiroq aksi deb o'ylashdi.

Keyinchalik Shiller fond bozorini qadrlash usuli sifatida Graham va Dodd's P / E ning 10 yillik versiyasini ommalashtirdi.[2][6] Shiller 2013 yilda iqtisodiy fanlar bo'yicha Nobel yodgorlik mukofotini aktivlar narxlarini empirik tahlil qilishdagi faoliyati uchun baham ko'radi.

Kelajakdagi daromadlarni bashorat qilishda foydalaning

S&P indeksidan olingan taxminiy (1881-1956) va haqiqiy (1957 yildan keyingi) daromadlar haqidagi hisobotlarning bozor ma'lumotlaridan foydalangan holda Shiller va Kempbell CAPE qancha past bo'lsa, keyingi 20 yil ichida investorlarning kapitaldan daromadlari shunchalik yuqori ekanligini aniqladilar. 20-asr uchun o'rtacha CAPE qiymati 15,21; bu keyingi 20 yil ichida o'rtacha yillik daromadga 6,6 foizga to'g'ri keladi. Yuqoridagi CAPE qiymatlari mos keladigan past rentabellikni keltirib chiqaradi va aksincha. 2014 yilda Shiller 25 yoshdan yuqori bo'lgan CAPE "1881 yildan beri uchta oldingi davrda oshib ketgan darajadan xavotir bildirdi: 1929, 1999 va 2007 yillar atrofida klaster qilingan yillar. Ushbu cho'qqilar ortidan bozorning asosiy pasayishi" (ref 4) .

Shu bilan birga, Shillerning qarashlari haddan tashqari pessimistik va CAPE ning asl ta'rifiga asoslanib tanqid qilindi, bu esa buxgalteriya qoidalari bo'yicha daromadlarni hisoblashdagi so'nggi o'zgarishlarni hisobga olmaydi; tomonidan tahlil Jeremi Siegel natijada yuzaga kelgan tanqislikni hisobga olgandan so'ng, CAPE kapitalning daromadliligini baholamasligini ko'rsatmoqda.[7]

O'lchov vaqt o'tishi bilan sezilarli darajada o'zgarib turadi va "bozorning yuqori yoki pastki qismlarini signalizatsiya qilish har doim ham aniq emas" deb tanqid qilindi.[2] Ushbu vaqt o'zgarishi uchun taklif qilingan sabablardan biri shundaki, CAPE tavakkal qilmagan foiz stavkalarini hisobga olmaydi. CAPE ning teskari nisbati 10 yillik G'aznachilik daromadiga bo'linishi kerakmi, degan umumiy munozaralar.[8] Ushbu bahs 2014 yilda valyutani qaytarib oldi, chunki CAPE nisbati tarixiy eng past stavkalari bilan birgalikda 10 yillik G'aznachilikda eng yuqori darajaga etdi.

Yuqori CAPE nisbati "iborasi bilan bog'liqmantiqsiz ko'ngilsizlik "va Shillerning shu nomdagi kitobiga. Fed prezidentidan keyin Alan Greinspan 1996 yilda ushbu atamani kiritgan CAPE nisbati 2000 yildagi nuqta-com pufagi davomida eng yuqori darajaga etdi. Shuningdek, u qulab tushgunga qadar 2007 yilgacha bo'lgan uy-joy pufagi paytida yana tarixiy jihatdan yuqori darajaga erishdi katta tanazzul.[9]

Tanqidlar

CAPE nisbati tanqid qilindi[kim tomonidan? ] quyida muhokama qilinganidek ko'p jihatdan.[iqtibos kerak ]

- Bugungi kunda aksariyat korxonalar o'n yil oldin yoki hatto besh yil oldin bo'lganidan ancha farq qiladi. Shuningdek, ular turli xil bozor sharoitlari, turli xil tartibga solish vaziyatlari va turli mamlakatlarda turli xil bozorlarda faoliyat yuritadilar. Masalan, chakana savdo, hatto besh yil avvalgidan butunlay farq qiladi.[iqtibos kerak ]

- Bugungi kunda buxgalteriya hisobi o'n yil oldingi holatdan farq qiladi.[iqtibos kerak ]

- PE stavkalari bugungi kunda qisman yuqori, chunki foiz stavkalari 40 yillik dunyoviy pasayish tendentsiyasida. Stavkalarning pasayish tendentsiyasining sababi, o'tmishdagiga qaraganda ko'proq pul izlashdir (buning sabablarini # 4-ga qarang). Shuningdek, Markaziy banklar foiz stavkalarini pasaytiradigan qat'iy stavkali investitsiyalarning ko'plab takliflarini olib ketishdi. Pastroq stavkalar yuqori PE ko'rsatkichlariga olib keladi.[iqtibos kerak ]

- Iqtisodiyotning birinchi qoidasi - narx talab va taklifning funktsiyasidir. Qimmatli qog'ozlarga talab keskin oshdi. Sarmoyani qidirishda ko'proq naqd pul bor. So'nggi o'n yil ichida o'zaro fondlar, to'siq fondlari, ETF'lar, sug'urta kompaniyalari, 401K va suveren jamg'armalardagi pul miqdori oshdi. Ayni paytda, ta'minot kamaydi. AQShda o'n yil avvalgiga qaraganda sezilarli darajada kamroq aktsiyalar mavjud.[iqtibos kerak ]

- CAPE koeffitsienti foiz stavkalari qisman tushirilgan dividend rentabelligining o'zgarishiga mos kelmaydi.[iqtibos kerak ]

- CAPE nisbati qisman o'rtacha qiymatga qaytish uchun qachon joylashishini aniqlash uchun ishlatiladi. Biroq, o'rtacha ko'rsatkich o'zgarib bormoqda. Bundan tashqari, agar siz o'rtacha qiymatga qaytishni kutgan bo'lsangiz, oxirgi ikkita kengayishni butunlay o'tkazib yuborgan bo'lar edingiz.[iqtibos kerak ]

Boshqa qimmatli qog'ozlar bozorlari uchun CAPE

Dastlab AQSh qimmatli qog'ozlar bozori uchun ishlab chiqarilgan CAPE shundan beri 15 ta boshqa bozor uchun hisoblab chiqilgan.[10] Norbert Keimling tomonidan olib borilgan tadqiqotlar shuni ko'rsatdiki, CAPE va kelajakdagi kapital rentabelligi o'rtasidagi bir xil munosabatlar hozirgacha o'rganilgan har qanday qimmatli qog'ozlar bozorida mavjud.[11] Bundan tashqari, CAPE qiymatlarini taqqoslash AQSh bozoridan tashqarida kelgusi kapital rentabelligi uchun eng yaxshi bozorlarni aniqlashga yordam berishi mumkin.

Xalqaro qimmatli qog'ozlar bozorlari uchun o'zgartirilgan CAPE

Keimling tavsiyasiga asoslanib, rivojlanayotgan mamlakatlar singari rivojlanayotgan mamlakatlar uchun kapitalning uzoq muddatli rentabelligini taxmin qilish uchun faqat CAPE etarli emas, Sailesh S Radha milliy qimmatli qog'ozlar bozorining CAPE-ni mamlakatning davriy tuzatilgan real valyuta kursi (CAPE bilan bir xil tarzda hisoblab chiqilgan) va bozorning uzoq muddatli qaytish tezligi (inflyatsiya uchun tuzatilgan) bilan birlashtirib, vositani olish uchun o'zgartirdi - mamlakatning muddatli kapitalni qaytarish bo'yicha kutishlari CY-M sifatida ifodalangan. CY-M - bu taqqoslash o'lchovi bo'lib, kelgusi olti-sakkiz yil ichida yoki undan ko'proq vaqt ichida AQShdan tashqarida ishlaydigan kapitalni aniqlashda ishlatilishi mumkin. [12] Shuningdek, u MSCI barcha mamlakatlar jahon indeksining asoschisi bo'lgan barcha mamlakatlar uchun CY-M vaqt seriyasini aks ettiruvchi panelni ishlab chiqdi. AQSh (ACWX) da www.countryselection.com/enhancedcape

Shuningdek qarang

Adabiyotlar

- ^ Evans, Richard (28 iyun 2014). "Super Isas bu erda - sotib olishning eng yomon vaqti bormi?". Telegraf. Olingan 4 iyul 2014.

- ^ a b v "P / E 10 nisbati". Investopedia. Olingan 4 iyul 2014.

- ^ "10 yillik inflyatsiyani to'g'irlagan daromadga narx". VectorGrader.com. Arxivlandi asl nusxasi 2014 yil 13-iyulda. Olingan 4 iyul 2014.

- ^ Shiller, R Qimmatbaho qog'ozlar bozorining balandliklari sirlari Nyu-York Tayms 14 avgust 2014 yil

- ^ Kempbell va Shiller. "Qimmatli qog'ozlar narxi, daromad va kutilayotgan dividendlar" (PDF). Olingan 23 avgust 2014.

- ^ Faber, Meb (2012 yil 23-avgust). "Global qiymat: 10 yillik CAPE bilan savdo modellarini yaratish". MebFaber.com. Olingan 4 iyul 2014.

- ^ Zigel, Jeremi (2013-08-19). "CAPE salibchilariga ishonmang". Financial Times.

- ^ Tulli, Shoun. "Qichqiriqlar sotadigan ma'lumotlar nuqtasi". Baxt. Olingan 23 avgust 2014.

- ^ "Shiller PE nisbati". www.multpl.com. Olingan 23 avgust 2014.

- ^ Qimmatli qog'ozlar bozorining global baho stavkalari, Star Capital, Germaniya, 2014 yil iyun

- ^ Shiller CAPE, Keimling, N. Yanvar 2016 dan foydalangan holda fond bozori daromadlarini taxmin qilish

- ^ Radha, Seylsh. "Xalqaro mamlakat rotatsion portfelini loyihalash uchun mamlakatning qaytib kelishini prognoz qilish uchun CAPE-dan foydalanish". Portfelni boshqarish jurnali.