Evropa qarz inqirozining sabablari - Causes of the European debt crisis - Wikipedia

The Evropa qarz inqirozi davom etmoqda moliyaviy inqiroz bu ba'zi bir mamlakatlar uchun qiyin yoki imkonsiz qildi evro maydoni qaytarish yoki qayta moliyalashtirish ularning hukumat qarzi uchinchi shaxslarning yordamisiz.

Evropaning suveren qarz inqirozi evrozonaning tarkibiy muammolari va murakkab omillarning kombinatsiyasi, shu jumladan moliya globallashuvi; 2002-2008 yillar davomida yuqori darajada kreditlash va qarz olish amaliyotini rag'batlantirgan oson kredit shartlari; The 2007–2012 yillarda jahon moliyaviy inqirozi; xalqaro savdo balansining buzilishi; ko'chmas mulk pufakchalari shundan beri yorilib ketgan; The 2008–2012 yillarda global tanazzul; davlat daromadlari va xarajatlari bilan bog'liq soliq-byudjet siyosatini tanlash; va xususiy qarz og'irligini o'z zimmasiga olgan yoki zararni ijtimoiylashtirgan holda, banklar va xususiy obligatsiyalar egalarini qutqarish uchun davlatlar tomonidan qo'llaniladigan yondashuvlar.[1][2]

Inqiroz sabablarini tavsiflovchi rivoyatlardan biri 2000-2007 yillar mobaynida global daromadli qimmatli qog'ozlar jamg'armasi 2000 yildagi 36 trillion dollardan 2007 yilga kelib 70 trillion dollarga o'sgan davrda investitsiyalar uchun mavjud bo'lgan jamg'armalarning sezilarli darajada ko'payishidan boshlanadi. Pullar "o'sishi rivojlanayotgan davlatlarning jamg'armalari jahon kapital bozoriga kirib borishi bilan ortdi. Sarmoyadorlar taklif qilganidan yuqori hosilni qidirmoqdalar AQSh xazina majburiyatlari global miqyosda alternativalarni izladi.[3]

Bunday tezkor tejash vositalarining vasvasasi har bir mamlakatda siyosat va tartibga solishning nazorat qilish mexanizmlarini mag'lub etdi, chunki qarz beruvchilar va qarz oluvchilar ushbu mablag'larni tejashga sarfladilar. qabariq butun dunyo bo'ylab pufakchadan keyin. Ushbu pufakchalar yorilib, aktivlar (masalan, uy-joy va tijorat mollari) narxlarining pasayishiga olib kelgan bo'lsa-da, global investorlar oldidagi majburiyatlar to'liq narxda qolmoqda va bu savollar tug'dirmoqda. to'lov qobiliyati hukumatlar va ularning bank tizimlari.[1]

Ushbu inqirozga uchragan har bir Evropa mamlakati qanday qilib qarz olgani va mablag'ni sarmoyalashi har xil. Masalan, Irlandiya banklari mulkni ishlab chiqaruvchilarga katta miqdordagi mulk pufakchasini keltirib chiqargan pulni qarz berishdi. Qabariq yorilganda, Irlandiya hukumati va soliq to'lovchilari xususiy qarzlarni o'z zimmalariga olishdi. Yunonistonda hukumat davlat ishchilari oldidagi majburiyatlarini o'ta saxiy ish haqi va pensiya ta'minoti tarzida oshirdi, birinchisi 10 yil ichida real qiymatda ikki baravar ko'paydi.[4] Islandiya bank tizimi juda katta o'sib, global investorlar oldida qarzlarni keltirib chiqardi (tashqi qarzlar ) ko `p marotaba YaIM.[1][5]

O'zaro bog'liqligi global moliyaviy tizim shuni anglatadiki, agar bitta davlat o'zining davlat qarzini to'lamasa yoki resessiyaga tushib qolsa, tashqi xususiy qarzning bir qismini xavf ostiga qo'ysa, kreditor davlatlarning bank tizimlari zarar ko'radi. Masalan, 2011 yil oktyabr oyida italiyalik qarz oluvchilar Frantsiya banklariga 366 milliard dollar (sof) qarzdor bo'lishgan. Agar Italiya o'zini o'zi moliyalashtira olmasa, Frantsiya bank tizimi va iqtisodiyoti katta bosimga duch kelishi mumkin, bu esa o'z navbatida Frantsiyaning kreditorlariga ta'sir qiladi va hokazo. moliyaviy yuqumli kasallik.[6][7] O'zaro bog'liqlikni ta'minlovchi omillardan yana biri qarzlardan himoya qilish kontseptsiyasi. Deb nomlangan shartnomalar tuzgan muassasalar kredit bo'yicha svoplar To'lovni keltirib chiqaradigan (CDS) ma'lum bir qarz vositasida (shu jumladan, davlat tomonidan chiqarilgan obligatsiyalarda) bajarilmasligi kerak, ammo bir nechta CDS-larni bir xil xavfsizlik asosida sotib olish mumkinligi sababli, har bir mamlakat bank tizimining CDS-ga qanday ta'sir qilishi aniq emas.[8]

Yunoniston, Italiya va boshqa mamlakatlar yirik banklar tomonidan ishlab chiqarilgan derivativlar yordamida Evropa Ittifoqi rasmiylarini aldab, o'zlarining byudjet kamomadlarini sun'iy ravishda kamaytirishga harakat qilishdi.[9][10][11][12][13][14][15] Garchi ba'zi moliya institutlari qisqa vaqt ichida aniq foyda ko'rsalar ham,[9] inqirozga uzoq yo'l bor edi.

Uy va hukumat qarzlari darajasining ko'tarilishi

1992 yilda Evropa Ittifoqi a'zolari Maastrixt shartnomasi, ular ostida o'zlarining cheklashlarini va'da qildilar defitsit xarajatlari va qarz darajasi. Biroq, Evropa Ittifoqining bir qator a'zo davlatlari, jumladan Gretsiya va Italiya ushbu qoidalarni chetlab o'tishga muvaffaq bo'lishdi, o'zlarining ichki ko'rsatmalariga rioya qilmasdan, eng yaxshi amaliyotni chetlab o'tib, xalqaro miqyosda kelishilgan standartlarni e'tiborsiz qoldirdilar.[16] Bu suverenlarga o'zlarining defitsiti va qarzdorlik darajasini kombinatsiyalashgan usullar, shu jumladan buxgalteriya hisobi, balansdan tashqari operatsiyalar yordamida maskalashga imkon berdi.[16] shuningdek, murakkab valyutadan foydalanish va kredit hosilalari tuzilmalar.[17][18] Murakkab tuzilmalar taniqli AQSh tomonidan ishlab chiqilgan investitsiya banklari, o'z xizmatlari evaziga katta to'lovlarni olganlar.[9]

Evroning qabul qilinishi turli xil kredit layoqatiga ega bo'lgan ko'plab Evrozona mamlakatlarining inqirozdan oldingi yillarda o'zlarining obligatsiyalari va xususiy kreditlari uchun o'xshash va juda past foiz stavkalarini olishiga olib keldi, bu muallif Maykl Lyuis "yopiq Germaniya kafolati" deb nomlanadi.[4] Natijada, dastlab zaif valyutalarga ega bo'lgan (va undan yuqori foizli) mamlakatlarda kreditorlar to'satdan ancha qulay kredit shartlaridan bahramand bo'lishdi, bu xususiy va davlat xarajatlarini oshirib yubordi va iqtisodiy o'sishga olib keldi. Ba'zi mamlakatlarda, masalan, Irlandiya va Ispaniyada past foiz stavkalari moliyaviy inqiroz avjiga chiqqan uy-joy pufagiga olib keldi.[19][20] Kabi sharhlovchilar Bernard Konnoli buni evroning asosiy muammosi sifatida ta'kidladi.[21]

Bir qator iqtisodchilar qarz inqirozi haddan tashqari ijtimoiy ta'minot xarajatlari tufayli kelib chiqqan degan keng tarqalgan fikrni rad etishdi. Ularning tahliliga ko'ra, qarzdorlik darajasining oshishi, asosan, moliya sektoriga katta miqdordagi qutqaruv paketlari bilan bog'liq edi 2000 yil oxirlarida moliyaviy inqiroz va undan keyin global iqtisodiy pasayish. O'rtacha moliya defitsiti evro hududida 2007 yilda moliyaviy inqiroz davrida 7 foizga o'sishdan oldin atigi 0,6 foizni tashkil etgan. Shu davrda o'rtacha hukumat qarzi YaIMning 66 foizidan 84 foizigacha ko'tarildi. Mualliflar, shuningdek, 1990-yillarning boshidan beri evro hududidagi moliyaviy defitsit barqaror yoki hatto qisqarganligini ta'kidladilar.[22] AQSh iqtisodchisi Pol Krugman inqirozning markazida moliya mas'uliyatsizligi turgan yagona davlat sifatida Yunonistonni qayd etdi.[23] Britaniyalik iqtisodiy tarixchi Robert Skidelskiy Ushbu inqirozni haqiqatan ham defitsit xarajatlari emas, balki banklarning haddan tashqari kreditlashi qo'shgan. Hukumatning ko'payib borayotgan qarzlari iqtisodiy tanazzulga javobdir, chunki xarajatlar ko'payadi va soliq tushumlari kamayadi, buning sababi emas.[24]

Qanday bo'lmasin, faqat yuqori qarzdorlik darajasi inqirozni tushuntirmasligi mumkin. Ga binoan Iqtisodchi razvedka bo'limi, evro hududining pozitsiyasi "AQSh yoki Buyuk Britaniyadan ko'ra yomonroq emas va ba'zi jihatlarga ko'ra yaxshiroq" ko'rinardi.[25][26] Evro hududi uchun byudjet kamomadi umuman olganda (grafaga qarang) ancha past va Evro hududining hukumat qarzi / YaIMning nisbati 2010 yilda 86% ga teng bo'lib, AQSh bilan teng darajada bo'lgan. Bundan tashqari, evro hududi bo'yicha xususiy sektorning qarzdorligi yuqori darajada ishlatilganidan ancha past Anglo-sakson iqtisodiyoti.[25]

Savdo balansining buzilishi

Sharhlovchi va Financial Times jurnalist Martin Wolf inqirozning ildizi kuchayib borayotganini ta'kidladi savdo balansining buzilishi.U inqiroz arafasida ta'kidlaganidek, 1999 yildan 2007 yilgacha Germaniya davlatning qarzdorligi va moliyaviy kamomadiga nisbatan YaIMga nisbatan eng ko'p zarar ko'rgan evrozona a'zolariga qaraganda ancha yaxshi bo'lgan. Xuddi shu davrda ushbu mamlakatlar (Portugaliya, Irlandiya, Italiya va Ispaniya) to'lov balansi holatini ancha yomonlashtirdilar.[27][28] 1999 yildan keyin Germaniyaning savdo saldosi YaIMga nisbatan foizga ko'paygan bo'lsa, Italiya, Frantsiya va Ispaniyaning defitsiti yomonlashdi.

Pol Krugman 2009 yilda savdo defitsiti ta'rifi bo'yicha uni moliyalashtirish uchun tegishli kapital oqimini talab qiladi, bu esa foiz stavkalarini pasaytirishi va ko'piklarni yaratishni rag'batlantirishi mumkin, deb yozgan edi: "Bir muncha vaqt kapitalning kirib kelishi ushbu mamlakatlarda boylik xayolini yaratdi, xuddi amerikalik uy egalari uchun bo'lgani kabi: aktivlar narxi ko'tarilib, valyutalar kuchli va hamma narsa yaxshi ko'rinishga ega edi, ammo pufakchalar har doim ertami-kechmi yorilib ketdi va kechagi mo''jizaviy iqtisodiyot bugungi savatchaga aylandi, aktivlari bug'lanib ketgan, ammo qarzlari hammasi bo'lib qolgan davlatlar juda haqiqiy. "[29]

Savdo defitsitiga nisbatan ishchi kuchi xarajatlarining o'zgarishi ham ta'sir qilishi mumkin, bu janubiy davlatlarni raqobatbardoshligini pasaytirdi va savdo balansining oshishi. 2001 yildan buyon Italiyada ish haqi birligi Germaniyaga nisbatan 32 foizga o'sdi.[30][31] Yunonistonning ishchi kuchi narxi so'nggi o'n yil ichida Germaniyaga qaraganda ancha tez o'sdi.[32] Shu bilan birga, Evropa Ittifoqining aksariyat mamlakatlarida ish haqi o'sishi Germaniyanikidan kattaroq edi.[33] "Ish haqi mahsuldorlikka nisbatan tezroq o'sishiga" imkon bergan davlatlar raqobatdoshligini yo'qotdilar.[28] Germaniyaning cheklangan ish haqi xarajatlari, savdo balansining buzilishi omillari esa[33] uning past ishsizlik darajasi uchun muhim omil hisoblanadi.[34] Yaqinda Gretsiyaning savdo holati yaxshilandi;[35] 2011 yildan 2012 yilgacha bo'lgan davrda import 20,9 foizga kamaygan, eksport esa 16,9 foizga o'sgan va savdo defitsitini 42,8 foizga kamaytirgan.[35]

Simon Jonson umidini tushuntiradi yaqinlashish Evro hududida va nima noto'g'ri ketdi. Evro mamlakatlarni "ularning iqtisodiyoti mahsuldorlikka yaqinlashishi uchun juda katta pul tikish" miqdoridagi valyuta kursiga qulflaydi. Agar bunday bo'lmasa, ishchilar unumdorligi yuqori bo'lgan mamlakatlarga ko'chib ketishadi. Buning o'rniga teskari holat yuz berdi: nemis va yunon mahsuldorligi o'rtasidagi farq oshdi, natijada kapital oqimlari bilan moliyalashtiriladigan joriy operatsiyalar hisobvarag'ining katta profitsiti paydo bo'ldi. Kapital oqimlari periferik mamlakatlarda samaradorlikni oshirish uchun sarflanishi mumkin edi. Buning o'rniga kapital oqimlari iste'molga va sarflanadigan sarmoyalarga sarf qilingan.[36]

Bundan tashqari, barqaror savdo profitsiti bo'lgan Evro hududi mamlakatlari (ya'ni Germaniya) o'z valyutalarini umumiy valyuta tufayli Evro hududining boshqa davlatlariga nisbatan qadrlashini ko'rmaydilar va eksportlarini sun'iy ravishda arzonlashtirmoqdalar. Germaniyaning Evro hududi ichidagi savdo saldosi 2011 yilda pasayib ketdi, chunki uning savdo sheriklari o'zlarining savdo defitsitlarini moliyalashtirish uchun zarur bo'lgan mablag'ni topa olmadilar, ammo Germaniyaning Evro hududidan tashqaridagi savdo profitsiti evroning dollarga va boshqa valyutalarga nisbatan qiymatining pasayishiga qarab o'sdi.[37]

Iqtisodiy dalillar shuni ko'rsatadiki, inqiroz davlatning qarz darajasidan ko'ra savdo taqchilligi bilan ko'proq bog'liq bo'lishi mumkin (xususiy qarz mablag'larini jalb qilishni talab qiladi). Iqtisodchi Pol Krugman 2013 yil mart oyida yozgan edi: "... [evrozona mamlakatlari] ichidagi haqiqatan ham kuchli munosabatlar foizlarning tarqalishi va joriy hisobot taqchilligi o'rtasidagi bog'liqdir, bu ko'pchiligimiz qabul qilgan xulosaga mos keladi, bu evro hududi inqirozi haqiqatan ham muvozanatdir to'lovlar inqirozi, qarz inqirozi emas. "[38] To'rt iqtisodchining 2013 yil fevral oyida chop etilgan maqolasida "Qarzdorligi YaIMning 80 foizidan yuqori bo'lgan va doimiy hisobot (savdo) defitsiti bo'lgan mamlakatlar moliya tez yomonlashishi mumkin ..." degan xulosaga kelishdi.[39][40][41]

Evrozona tizimining tarkibiy muammolari

Bir nazariya shundaki, bu muammolar evro tizimidagi tarkibiy qarama-qarshilik tufayli kelib chiqadi, nazariya shundaki, moliya ittifoqisiz (masalan, umumiy soliqqa tortish, pensiya va g'aznachilik funktsiyalari) pul birligi (umumiy valyuta) mavjud.[42] Evro hududi tizimida mamlakatlar ham shunga o'xshash fiskal yo'lni bosib o'tishlari kerak, ammo ularni amalga oshirish uchun umumiy xazinaga ega emaslar. Ya'ni bir xil pul tizimiga ega mamlakatlar erkinlikka ega soliq siyosati soliq va xarajatlarda. Shunday qilib, pul-kredit siyosati bo'yicha kelishuvlar mavjud bo'lsa ham va Evropa Markaziy banki, mamlakatlar bunga qodir bo'lmasligi mumkin yoki unga rioya qilmaslikni xohlaydi. Ushbu xususiyat, ayniqsa, Yunoniston tomonidan vakili bo'lgan periferik iqtisodiyotlarning moliyaviy erkin yurishlariga olib keldi, chunki milliy moliya institutlarini boshqarish va tartibga solish qiyin. Bundan tashqari, Evro hududi tizimida tezkor javob berish uchun qiyin tuzilishga ega bo'lgan muammo ham mavjud. Evro hududi, unga 18 davlat a'zo bo'lib, qaror qabul qilish uchun yakdil kelishuvni talab qiladi. Bu boshqa hududlarning yuqishining to'liq oldini olishda muvaffaqiyatsizlikka olib keladi, chunki Evro hududi uchun muammoga tezda javob berish qiyin bo'ladi.[43]

Bundan tashqari, 2012 yil iyun holatiga ko'ra "banklar ittifoqi" mavjud emas edi, ya'ni bank depozitlarini sug'urtalash, bank nazorati yoki umumiy kapitalizatsiya vositasi yoki ishlamay qolgan banklarni echish (pastga tushirish) vositalariga Evropada yondashuv mavjud emas edi.[44] Bank depozitlarini sug'urtalash oldini olishga yordam beradi bank ishlaydi. Qayta kapitalizatsiya deganda banklarga o'zlarining zudlik bilan majburiyatlarini bajara olishlari va kredit berishni davom ettirishlari uchun pul mablag'larini quyish tushuniladi, chunki 2008 yilda AQShda AQSh orqali Muammoli aktivlarni yo'qotish dasturi.[45]

Kolumnist Tomas L. Fridman 2012 yil iyun oyida yozgan edi: "Evropada giper aloqadorlik ularning ayrim iqtisodlari qanchalik raqobatbardosh bo'lganligini, shuningdek, ular bir-biriga bog'liq bo'lganligini ham fosh qildi. Bu o'lik kombinatsiya edi. Bunday turli madaniyatlarga ega mamlakatlar o'zaro bog'liq va o'zaro bog'liq bo'lib qolganda - ular birgalikda bir xil valyuta, lekin bir xil ish axloq qoidalari, pensiya yoshi yoki byudjet intizomi - siz yunon ishchilariga qarashli nemis tejamkorlari bilan uchrashasiz va aksincha. "[46]

Pul-kredit siyosatining egiluvchanligi

Evrozonaga a'zolik yagona tashkil qildi pul-kredit siyosati, alohida a'zo davlatlarning mustaqil harakatlarini oldini olish. Xususan, ular qila olmaydi evro yaratish kreditorlarga to'lovlarni to'lash va ularni to'lamaslik xavfini yo'qotish maqsadida. Ular (evro hududi) savdo sheriklari bilan bir xil valyutada bo'lishganligi sababli, ular buni qila olmaydilar qadrsizlantirish eksportini arzonlashtirish uchun ularning valyutasi, bu asosan yaxshilanishga olib keladi savdo balansi, YaIMning o'sishi va soliq tushumlarining oshishi nominal atamalar.[47]

Shuningdek, teskari yo'nalishda, qadrsizlangan valyutadagi aktivlar, ularni ushlab turganlar tomonidan zarar ko'radi. Masalan, 2011 yil oxiriga kelib, valyuta kursining 25 foizga pasayishi va inflyatsiyaning 5 foizga ko'tarilishidan so'ng, evro hududi investorlari Funt sterling evro valyuta kurslariga qulflangan holda, ushbu qarzni to'lash qiymati taxminan 30% qisqartirilgan.[48]

Ishonchni yo'qotish

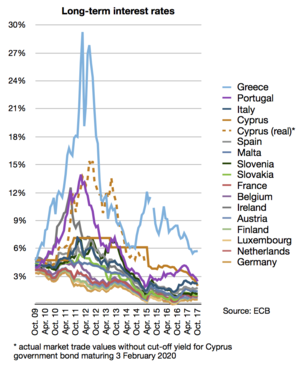

Inqiroz rivojlanishidan oldin ham tartibga soluvchi organlar, ham banklar tomonidan evro hududidan olinadigan suveren qarzlar xavfsiz deb taxmin qilingan. Banklar Yunoniston kabi zaif iqtisodiyotlardan ozgina mukofot puli taklif qilgan va bir xil darajada mustahkam ko'rinadigan obligatsiyalarga egalik qildilar. Inqiroz rivojlanib borar ekan, yunon va boshqa mamlakatlarning obligatsiyalari sezilarli darajada ko'proq xavf tug'dirishi aniq bo'ldi. Evropaning suveren qarz xavfi to'g'risida ma'lumot etishmasligiga hissa qo'shdi manfaatlar to'qnashuvi obligatsiyalarni anderrayterlik qilayotgan banklar tomonidan.[49] Ishonchni yo'qotish CDSning suveren narxlarining ko'tarilishi bilan belgilanadi, bu mamlakatlarning kreditga layoqatliligi to'g'risida bozor taxminlarini ko'rsatadi (grafikka qarang).

Bundan tashqari, investorlar siyosatchilarning inqirozni tezda ushlab turish imkoniyatlariga shubha bilan qarashadi. Evroni o'z valyutasi sifatida ishlatadigan mamlakatlarda pul-kredit siyosati tanlovi kamroq bo'lganligi sababli (masalan, qarzdorlarga to'lash uchun pulni o'z valyutalarida chop eta olmaydi), muayyan echimlar ko'p millatli hamkorlikni talab qiladi. Bundan tashqari, Evropa Markaziy banki inflyatsiyani nazorat qilish vakolatiga ega, aksincha ish bilan bandlik vakolatiga ega emas AQSh Federal rezervi Ikki mandatga ega bo'lgan.

Ga binoan Iqtisodchi, inqiroz "iqtisodiy kabi siyosiy" va evro hududi davlatning institutsional atributlari (va o'zaro birdamlik rishtalari) tomonidan qo'llab-quvvatlanmasligi natijasidir.[25] Banklarning katta miqdordagi mablag'larini qaytarib olish Gretsiya va Ispaniya kabi Evro hududining zaif davlatlarida sodir bo'ldi.[50] Evro hududidagi bank depozitlari sug'urtalangan, ammo har bir a'zo hukumat agentliklari tomonidan sug'urta qilinadi. Agar banklar ishdan chiqsa, hukumat hech bo'lmaganda evro bilan emas, balki o'z majburiyatlarini to'liq va zudlik bilan bajara olishi ehtimoldan yiroq emas va ular evrodan voz kechib, milliy valyutaga qaytishlari mumkin; shuning uchun evro depozitlari Gollandiyada, Germaniyada yoki Avstriyada, Gretsiya yoki Ispaniyadagi banklardan xavfsizroq.[51]

2012 yil iyun oyidan boshlab ko'plab Evropa bank tizimlari, xususan, Ispaniya katta stressga duch keldi. Sarmoyadorlar banklar zararni yashirishi yoki bir-birlariga bo'lgan ishonchni yo'qotib qo'yishi mumkinligidan xavotirga tushganliklari sababli, bir qator "kapital qo'ng'iroqlari" yoki banklar sarmoyani moliyalashtirish bozorlarida va banklararo kreditlashda muzlatishga hissa qo'shganligi to'g'risida ogohlantirishlar.[52][53]

2012 yil iyun oyida, evro eng past darajaga ko'tarilgach, boylar aktivlarini Evro hududidan ko'chirayotgani haqida xabarlar paydo bo'ldi[54] va Evro hududi ichida janubdan shimolga. 2011 yilning iyunidan 2012 yilning iyunigacha Ispaniya va Italiyaning o'zlari 286 milliard va 235 milliard evroni yo'qotdilar. Umuman, O'rta er dengizi mamlakatlari 2010 yil oxirida kapital qochishni boshlaganidan beri YaIMning o'n foiz qiymatiga ega aktivlarini yo'qotdilar.[55] Evropa Markaziy bankining prezidenti Mario Draqi Evropaning yaxlit tizimini yaratishga chaqirdi depozitni sug'urtalash bu Evropa siyosiy institutlaridan Evropa Markaziy banki vakolati doirasidan tashqaridagi muammolar uchun samarali echimlarni ishlab chiqishni talab qiladi.[56] 2012 yil 6 iyundan boshlab Evropa banklarini yanada yaqinroq integratsiyalashuvi siyosiy rahbarlar tomonidan ko'rib chiqilmoqda.[57]

Uy xo'jaliklarining xavf-xataridan qochish

Portfel ma'lumotlari va Italiya banki mijozlarining takroriy so'rovlari shuni ko'rsatdiki, investorlarning 2008 yildagi inqirozdan keyin xavfdan qochish darajasi oshgan. Ushbu sezilarli darajada xavf-xatarni kuchaytirishi ta'sirlangan shaxslarni ko'proq aktsiyalardan voz kechishga majbur qiladi.[58] Makroiqtisodiy nuqtai nazardan, tavakkalchilikdan qochish, Evropa qarz inqirozi davrida moliyaviy qarorlar, ishlab chiqarish hajmi va real pul balansi dinamikasi asosida muhim mexanizm bo'lgan.[59]

Uzoq muddatli davlat qarzi bo'yicha foizlar

2012 yil iyun oyida, Ispaniyaning uzoq muddatli Ispaniya va Italiya qarzlari bo'yicha kredit stavkasi bo'yicha kredit stavkasi bo'yicha muzokaralardan so'ng, tez o'sishda davom etdi va bu qutqaruv paketlarining samaradorligiga shubha tug'dirdi. Ispaniyaning kredit liniyasi tasdiqlangunga qadar 6% dan yuqori bo'lgan stavka 7% ga yaqinlashdi, bu jiddiy muammolarni ko'rsatadigan asosiy qoidadir.[60]

Reyting agentligi qarashlari

2011 yil 5-dekabrda, S&P uning uzoq muddatli joylashtirilgan suveren reytinglar evro hududining 15 ta a'zosiga salbiy ta'sir ko'rsatadigan "CreditWatch" bo'yicha; S&P bunga "o'zaro bog'liq bo'lgan beshta omilning tizimli stresslari sabab bo'lgan: 1) Evro hududi bo'ylab kredit shartlarining keskinlashishi; 2) ko'payib borayotgan evro hududi suverenlari, shu jumladan hozirda" AAA "deb baholanayotganlar uchun sezilarli darajada yuqori mukofot to'lovlari; 3) kelishmovchiliklarning davom etishi. zudlik bilan bozorga bo'lgan ishonch inqirozini qanday hal qilish va uzoq muddatli, evro hududi a'zolari o'rtasida ko'proq iqtisodiy, moliyaviy va moliyaviy yaqinlashishni qanday ta'minlash bo'yicha Evropa siyosatchilari orasida; 4) Evro hududining katta hududida hukumat va uy xo'jaliklarining yuqori darajadagi qarzdorligi; va 5) 2012 yilda umuman evro hududida iqtisodiy tanazzul xavfi ortib bormoqda. Hozir biz Ispaniya, Portugaliya va Gretsiya kabi mamlakatlarda ishlab chiqarish kelgusi yilda pasayishini kutmoqdamiz, ammo hozirda biz mahsulotning pasayishi ehtimolining 40 foizini belgilaymiz. umuman evro hududi uchun. "[61]

Shuningdek qarang

- 2000-yillarda tovarlar jadal rivojlanmoqda

- 2007–2012 yillarda jahon moliyaviy inqirozi

- 2008–2012 yil Islandiyaning moliyaviy inqirozi

- 2008–2012 yillarda global tanazzul

- Evropada 2000 yildan beri inqirozli vaziyatlar va noroziliklar

- Evropa suveren-qarz inqirozi: Qisqartmalar ro'yxati

- Evropa suveren-qarz inqirozi: qahramonlar ro'yxati

- Federal zaxira iqtisodiy ma'lumotlari

- 2000-yillarning oxiri Evropadagi turg'unlik

- Kredit reytingi bo'yicha mamlakatlar ro'yxati

Adabiyotlar

- ^ a b v Lyuis, Maykl (2011). Bumerang: Yangi Uchinchi Dunyoga sayohatlar. Norton. ISBN 978-0-393-08181-7.

- ^ Lyuis, Maykl (2011 yil 26 sentyabr). "Eski iqtisodiyot xarobalari bilan tanishish". The New York Times. Olingan 6 iyun 2012.

- ^ "NPR-Gigant pul jamg'armasi-may, 2008". Thisamericanlife.org. Olingan 14 may 2012.

- ^ a b WHYY-dan toza havoda eshitildi (2011 yil 4 oktyabr). "Maykl Lyuis-2011 yil oktyabr-oktyabrda moliyaviy inqiroz yangi uchinchi dunyoni qanday yaratdi". Milliy radio. Olingan 7 iyul 2012.

- ^ Lyuis, Maykl (2009 yil aprel). "Tundradagi Uoll-strit". Vanity Fair. Olingan 18 iyul 2012.

Oxir oqibat, Islandiyaliklar o'zlarining qarzdorliklarini 850% ni tashkil etdilar. (Qarzga botgan Amerika Qo'shma Shtatlari atigi 350% ga etdi).

- ^ Bayram, Set V.; Shvarts, Nelson D.); Kuntz, Tom (2011 yil 22-oktabr). "Hammasi bir-biriga bog'liq: Evro inqiroziga tomoshabinlar uchun qo'llanma". The New York Times. Olingan 14 may 2012.

- ^ XAQUÍN, G.V .; Maklin, Alan; Tse, Archi (2011 yil 22-oktabr). "Hammasi bog'liq: Evro inqiroziga umumiy nuqtai". The New York Times. Olingan 14 may 2012.

- ^ "Iqtisodchi-katta bazuka yo'q-2011 yil 29 oktyabr". Iqtisodchi. 2011 yil 29 oktyabr. Olingan 14 may 2012.

- ^ a b v Hikoya, Luiza; Tomas, kichik Landon; Shvarts, Nelson D. (2010 yil 14 fevral). "Wall St. Evropadagi inqirozni to'ldiruvchi qarzni maskalashga yordam berdi". The New York Times. Nyu York. A1 bet. Olingan 19 sentyabr 2011.

- ^ "Merkel Evro spekulyatsiyasini qoraladi," norozilik "haqida ogohlantiradi (1-yangilanish)". Bloomberg BusinessWeek. 23 fevral 2010 yil. Olingan 28 aprel 2010.

- ^ Ritsar, Lorens (2010 yil 22-dekabr). "Evropaning Sharqiy chekkalari". BBC. Olingan 17 may 2011.

- ^ "PIIGS ta'rifi". investopedia.com. Olingan 17 may 2011.

- ^ Riegert, Bernd. "Evropaning navbatdagi bankrotlikka da'vogarlari?". dw-world.com. Olingan 17 may 2011.

- ^ Filippas, Nikolaos D. Ζωώδη κτiκτa κa Οiocomíz τápázros (yunoncha). skai.gr. Olingan 17 may 2011.

- ^ "Italiya qayta tuzilgan derivativlarga duch kelmoqda". Financial Times. 26 iyun 2013 yil. Olingan 1 yanvar 2014.

- ^ a b Evropa hukumatlari o'zlarining qarzlarini qanday qilib rasmiylashtirdilar

- ^ Simkovich, Maykl (2009). "Yashirin garovlar va 2008 yildagi moliyaviy inqiroz". Amerika bankrotligi to'g'risidagi qonun jurnali. 83: 253. SSRN 1323190.

- ^ "Maykl Simkovich, Bankrotlik immuniteti, oshkoralik va kapital tuzilishi, Jahon banki taqdimoti, 2011 yil 11 yanvar". Ssrn.com. doi:10.2139 / ssrn.1738539. S2CID 153617560. SSRN 1738539. Iqtibos jurnali talab qiladi

| jurnal =(Yordam bering) - ^ "16 Wege aus der Krise - Sorge um Deutschland und Europa" "Bogenberger Erklärung" von Experten um den Präsidenten des Ifo-institutlari, Xans-Verner Sinn, FAZ Online 6. Dekabr 2011 yil

- ^ Sachverständigenrat, "Verantwortung für Europa wahrnehmen", S. 69.

- ^ Carney, Brian M. (2013 yil 23-fevral). "Nega evro inqirozi tugamadi". The Wall Street Journal. Olingan 24 fevral 2013.

- ^ "Manifeste d'éonomistes atterrés". Atterlar. 2011 yil 27 oktyabr. Olingan 19 dekabr 2011., qarang Ingliz tilidagi manifest Arxivlandi 2012 yil 26 aprel Orqaga qaytish mashinasi

- ^ Krugman, Pol (2012 yil 30-yanvar). "Evrozona muammolari". The New York Times. Olingan 4 fevral 2012.

- ^ "Project Syndicate-Robert Skidelskiy-Evro torayib borayotgan zonadir". Project-syndicate.org. 2011 yil 14-dekabr. Olingan 14 may 2012.

- ^ a b v "Ittifoq davlati: Evro zonasi qarz inqirozidan omon qoladimi? (4-bet)" (PDF). Iqtisodchi razvedka bo'limi. 2011 yil 1 mart. Olingan 1 dekabr 2011.

- ^ "Umumiy davlatning yalpi qarzi (YaIMga nisbatan%)". Google / IMF. 9 oktyabr 2012 yil. Olingan 10-noyabr 2012.

- ^ Bo'ri, Martin (2011 yil 6-dekabr). "Merkozy evrozonani saqlab qololmadi". Financial Times. Olingan 9 dekabr 2011.

- ^ a b "Ittifoq davlati: Evro zonasi qarz inqirozidan omon qoladimi? (26-bet)" (PDF). Iqtisodchi razvedka bo'limi. 2011 yil 1 mart. Olingan 1 dekabr 2011.

- ^ NYT-Pol Krugman-Glutning qasosi-2009 yil mart

- ^ Emsden, Kristofer (2012 yil 12-iyun). "Italiya majburiyatlari inqiroz rejalariga shubha bilan qaraydi". The Wall Street Journal.

- ^ Dadush, Uri; Eydelman, Vera (2010 yil 20 aprel). "Italiya navbatdagi Yunonistonmi?".

- ^ Gewaltig, Natascha (2010 yil 19-fevral). "Yunonistonning og'riqli tanlovi". Biznes haftasi.

- ^ a b Fatas, Antonio (2012 yil 22-may). "Raqobatdoshlik va Evropa inqirozi". Arxivlandi asl nusxasi 2012 yil 15 sentyabrda. Olingan 22 dekabr 2012.

- ^ Vaysental, Djo (2011 yil 28-noyabr). "Bu nemislarni qutqarish g'oyasiga g'azab bilan qarashga undovchi jadval".

- ^ a b "Yunonistonning tijorat operatsiyalari: 2012 yil mart (taxminlar)" (PDF). Yunoniston statistika boshqarmasi. statistika.gr. 29 May 2012. p. 10. Arxivlangan asl nusxasi (PDF) 2013 yil 1 oktyabrda. Olingan 6 iyun 2012.

- ^ Jonson, Simon (21 iyun 2012). "Evroning oxiri tejamkorlik bilan bog'liq emas". The New York Times.

- ^ NYT-Evropadan tashqarida, Germaniya savdo-sotiq profitsiti Soars-may 2012 yil

- ^ NYT-Pol Krugman-o'limga olib keladigan moliya-attraktsionlari-2013 yil 8 mart

- ^ NYT-Binyamin Appelbaum - inqirozni bashorat qilish, takroriy-22 fevral 2013 yil

- ^ "Greenlaw, Hamilton, Hooper, Mishkin Crunch vaqti: moliyaviy inqirozlar va pul-kredit siyosatining roli-2013 yil fevral". Arxivlandi asl nusxasi 2013 yil 26 fevralda. Olingan 9 mart 2013.

- ^ Atlantika-Yo'q, Amerika Qo'shma Shtatlari hech qachon, hech qachon Gretsiyaga aylanmaydi-Metyu O'Brayen-2013 yil 7 mart

- ^ Fergyuson, Niall (2012 yil 11-iyun). "Newsweek-Niall Ferguson-Evropa qanday qilib Obamaning saylovini o'tkazishi mumkin-2012 yil iyun". Thedailybeast.com. Olingan 7 iyul 2012.

- ^ Anand, M.R .; Gupta, GL; Dash, Ranjan (2012). "Evro zonasidagi inqiroz uning o'lchamlari va oqibatlari". REPEC: 22. Olingan 6 iyun 2012. Iqtibos jurnali talab qiladi

| jurnal =(Yordam bering) - ^ "Dvigatellarni ishga tushiring, Angela". Iqtisodchi. 2012 yil 9-iyun. Olingan 7 iyul 2012.

- ^ "Banklar ittifoqiga to'g'ri kelmaslik". Iqtisodchi. 2012 yil 9-iyun. Olingan 7 iyul 2012.

- ^ Nyu-York-Tomas Fridman-Ikki dunyo 2012 yil 12-iyunga qadar

- ^ "Project Syndicate-Martin Feldstein-Frantsuzlar buni anglamaydilar-2011 yil dekabr". Project-syndicate.org. 2011 yil 28-dekabr. Olingan 14 may 2012.

- ^ Inman, Fillip (2012 yil 3-yanvar). "Agar ortiqcha narsa qarz kabi ko'p muammolarni keltirib chiqarsa, ehtimol biz kreditorlardan soliq to'lashimiz kerak". The Guardian. Buyuk Britaniya. Olingan 3 yanvar 2012.

- ^ Alderman, Liz; Kreyg, Susanne (2011 yil 10-noyabr). "Evropaning banklari xavfsiz obligatsiyalarga aylanib, illyuziyani topdilar". The New York Times. Olingan 11 noyabr 2011.

Evropaning suveren qarzi qanday qilib yangi subprime bo'ldi - bu ko'plab aybdorlar, shu jumladan o'z imkoniyatlaridan tashqari qarz olgan hukumatlar, banklarga obligatsiyalarni xavf-xatarga yo'l qo'ymaslik uchun ruxsat bergan regulyatorlar va juda uzoq vaqt davomida bir-biridan farq qilmagan investorlar. obligatsiyalar Gretsiya va Italiya singari notinch iqtisodiyotlar va mustahkam Germaniya tomonidan chiqarilgan davlatlar.

- ^ Woolls, Daniel (2012 yil 17-may). "Ispaniya banki pulni qaytarib olish to'g'risidagi hisobotni urdi". The Guardian. London. Associated Press. Olingan 5 iyun 2012.

- ^ Sorkin, Endryu Ross (2012 yil 11-iyun). "Nega Ispaniyadagi yordam natija bermaydi". The New York Times. Olingan 12 iyun 2012.

- ^ "Iqtisodchi banklar ittifoqiga qarshi kurashish - 2012 yil 9-iyun". Iqtisodchi. 2012 yil 9-iyun. Olingan 7 iyul 2012.

- ^ Nyu-Yorkdan xavotirga tushgan banklar 2012 yil 17 iyundagi fiskal ittifoqqa qarshilik ko'rsatmoqdalar

- ^ Castle, Stiven (2012 yil 4-iyun). "Asabiy Evropaliklar London mulkini sotib olishadi". The New York Times. Olingan 5 iyun 2012.

- ^ Szigetvari, Andras (2012 yil 9 oktyabr). "Investoren zogen halbe milliard evro Italiya va Ispaniya ab". Der Standard. Olingan 10 oktyabr 2012.

- ^ Ewing, Jek (2012 yil 31-may). "Evro davlatlari uchun jiddiy ogohlantirish: hozir biron bir narsa qiling". The New York Times. Olingan 1 iyun 2012.

- ^ Eving, Jek; Kanter, Jeyms (2012 yil 5-iyun). "Evropada yanada qattiqroq bank aloqalari taklif qilinmoqda". The New York Times. Olingan 6 iyun 2012.

- ^ Guyso, Luidji; Sapienza, Paola; Zingales, Luidji (2018). "Vaqtni har xil xavfdan qochish". Moliyaviy iqtisodiyot jurnali. 128 (3): 403–421. doi:10.1016 / j.jfineco.2018.02.007. S2CID 54043608.

- ^ Benchimol, Jonathan (2014). "Evrozonada xavfdan qochish". Iqtisodiyot bo'yicha tadqiqotlar. 68: 39–56. doi:10.1016 / j.rie.2013.11.005. S2CID 153856059.

- ^ Qasr, Stiven; Jolli, Devid (2012 yil 12-iyun). "Ispaniya obligatsiyalari stavkalarining ko'tarilishi". The New York Times. Olingan 12 iyun 2012.

- ^ "S & P-Standard & Poor's" Evro hududi suverenlariga kredit soatlarini salbiy ta'sir ko'rsatadigan reytinglarni qo'ydi - 2011 yil 5-dekabr ". Standardandpoors.com. Arxivlandi asl nusxasi 2012 yil 14 iyunda. Olingan 14 may 2012.

Tashqi havolalar

- Evrozona inqirozining Evropaga integratsiya jarayoniga ta'siri Libre de Bruxelles Universitetining Evropenes Instituti tomonidan tayyorlangan hujjatli film

- Evrozona inqirozining Evropaning ijtimoiy-iqtisodiy boshqaruviga ta'siri Libre de Bruxelles Universitetining Evropenes Instituti tomonidan tayyorlangan hujjatli film

- Evropa Ittifoqining inqiroz cho'ntagiga oid qo'llanmasi tomonidan Transmilliy institut ingliz tilida (2012) - italyan (2012) - ispan (2011)

- 2011 yil Dahrendorf simpoziumi - Evropadagi munozarani o'zgartirish - odatiy donolikdan tashqariga chiqish

- 2011 yil Dahrendorf simpoziumi blogi

- Eurostat - Statistik ma'lumotlar: hukumat qarzlarining tuzilishi (2011 yil oktyabr ma'lumotlari)

- Qarz inqirozining interaktiv xaritasi Iqtisodchi jurnali, 2011 yil 9-fevral

- Evropa qarz inqirozi Nyu-York Tayms mavzu sahifasi har kuni yangilanadi.

- Evropaning qarz inqirozini kuzatish Nyu-York Tayms mavzu sahifasi, mamlakatlarning so'nggi sarlavhalari (Frantsiya, Germaniya, Gretsiya, Italiya, Portugaliya, Ispaniya).

- Evropa qarzlari xaritasi Nyu-York Tayms 20 dekabr 2010 yil

- 2007 yildan 2015 yilgacha byudjet kamomadi Iqtisodchi razvedka bo'limi 2011 yil 30 mart

- Evropa Ittifoqidagi qattiq tejamkorlik choralariga javoban Gretsiyadagi norozilik namoyishlari, XVJning yordami - videoreportaj Endi demokratiya!

- Evropa mamlakatlarining o'zaro qarzdorlik pozitsiyalarining diagrammasi Nyu-York Tayms 2010 yil 1-may

- Argentina: Defoltdan keyingi hayot Qum va ranglar 2010 yil 2-avgust

- Google - ommaviy ma'lumotlar: Evropada hukumat qarzi

- Stefan Kollignon: Evropa iqtisodiy hukumati uchun demokratik talablar Fridrix-Ebert-Stiftung, 2010 yil dekabr (PDF 625 KB)

- Nik Malkoutzis: Gretsiya - inqirozli yil Fridrix-Ebert-Stiftung, iyun 2011 yil

- Rayner Lenz: Evrozonadagi inqiroz Fridrix-Ebert-Stiftung, iyun 2011 yil

- Bo'ri, Martin, "Kreditorlar xafa bo'lishlari mumkin, ammo ularga qarzdorlar kerak", Financial Times, 2011 yil 1-noyabr soat 19:28.

- Qo'shimcha og'riq, Gretsiya uchun daromad yo'q: Evro tsiklga asoslangan soliq siyosati va ichki devalvatsiya xarajatlariga arziydimi? Iqtisodiy va siyosiy tadqiqotlar markazi, 2012 yil fevral

- "Likvidlik faqat vaqtni sotib oladi" - Evropalik mutaxassislar uzoq muddatli va yaxlit yondashuv uchun qaerda? Lyu Olin bilan intervyu: Evro inqirozi. Xitoy iqtisodchisining qarashlari. (03/2012)[doimiy o'lik havola ]

- Maykl Lyuis-2011 yil oktyabr-oktyabr oylarida moliyaviy inqiroz yangi uchinchi dunyoni qanday yaratdi NPR, 2011 yil oktyabr

- Bu Amerika hayoti - Kontinental ajralish NPR, 2012 yil yanvar

- Global moliyaviy barqarorlik to'g'risidagi hisobot Xalqaro valyuta fondi, 2012 yil aprel

- OECD Iqtisodiy istiqbollari-may, 2012 yil

- 2012 yil Volfson iqtisodiyot mukofoti sovrindori Rojer Bootlning "Evroni tark etish: amaliy qo'llanma"

- "Tugunni echish: inqirozdan chiqish yo'li"

- Evrozona inqirozi - tejamkorlik o'sishni kuchaytirishi mumkinmi? Jahon bankining bosh iqtisodchisi EMEA, Indermit Gil, mumkin bo'lgan oqibatlar haqida, CFO Insight Magazine, 2012 yil iyul