Miqdoriy yumshatish - Quantitative easing

| Davlat moliyasi |

|---|

|

|

Miqdoriy yumshatish (QE) a pul-kredit siyosati bu bilan a markaziy bank sotib oladi davlat zayomlari yoki boshqa moliyaviy aktivlar iqtisodiy faoliyatni kengaytirish uchun iqtisodiyotga pul kiritish maqsadida.[1] Pul-kredit siyosatining noan'anaviy shakli,[2] odatda qachon ishlatiladi inflyatsiya juda past yoki manfiy bo'lib, standart kengaytiruvchi pul-kredit siyosati samarasiz bo'lib qoldi. Markaziy bank moliyaviy aktivlarni tijorat maqsadlarida sotib olish orqali miqdoriy yumshatishni amalga oshiradi banklar va boshqa moliya institutlari, shu bilan ushbu moliyaviy aktivlarning narxlarini ko'tarish va ularni pasaytirish Yo'l bering, bir vaqtning o'zida pul ta'minoti. Bu odatdagidek qisqa muddatli sotib olish yoki sotish siyosatidan farq qiladi davlat zayomlari saqlamoq banklararo foiz stavkalari belgilangan maqsad qiymatida.

Kengaytirilgan pul-kredit siyosati iqtisodiyotni rag'batlantirish uchun odatda Markaziy bank qisqa muddatli bozor foiz stavkalarini pasaytirish uchun qisqa muddatli davlat obligatsiyalarini sotib olishni o'z ichiga oladi. Biroq, qachon qisqa muddatli foiz stavkalari nolga yaqinlashadi yoki etadi, bu usul endi ishlamay qolishi mumkin (vaziyat likvidlik tuzog'i ). Bunday sharoitda pul-kredit organlari keyinchalik moliyaviy aktivlarni foiz stavkalariga murojaat qilmasdan sotib olish va yanada xavfli va uzoqroq muddatli aktivlarni (qisqa muddatli davlat obligatsiyalaridan tashqari) sotib olish orqali iqtisodiyotni yanada rag'batlantirish uchun miqdoriy yumshatilishdan foydalanishi mumkin va shu bilan foiz stavkalarini yanada pasaytiradi. chiqib egri chiziq.

Miqdoriy yumshatish iqtisodiyotni tashqariga chiqarishga yordam beradi turg'unlik[3] inflyatsiya markaziy banknikidan past bo'lmasligini ta'minlashga yordam beradi inflyatsiya maqsadi.[4] Xatarlarga, siyosat qarshi harakat qilishdan ko'ra samaraliroq bo'lish kiradi deflyatsiya (uzoq muddatli istiqbolda yuqori inflyatsiyaga olib keladi) yoki agar banklar qarz berishni istamasalar va potentsial qarz oluvchilar qarz olishni xohlamasalar, etarli darajada samarali bo'lmaydi. Ga ko'ra Xalqaro valyuta fondi, AQSh Federal zaxira tizimi va boshqa har xil iqtisodchilar global miqyosda kuzatilgan miqdoriy yumshatish 2007–08 yillardagi moliyaviy inqiroz inqirozdan keyingi ba'zi iqtisodiy muammolarni yumshatdi. Shuningdek, unga javoban bir nechta yirik markaziy banklar (Federal rezerv, Evropa Markaziy banki va Angliya banki) foydalangan Covid-19 pandemiyasi.

Jarayon

Markaziy bankning standart pul-kredit siyosati odatda sotib olish yoki sotish orqali amalga oshiriladi davlat zayomlari ustida ochiq bozor uchun kerakli maqsadga erishish uchun banklararo foiz stavkasi. Ammo, agar markaziy bank foiz stavkalarini deyarli nolga tushirgan bo'lsa ham, turg'unlik yoki tushkunlik davom etsa, markaziy bank endi foiz stavkalarini tushira olmaydi - deb nomlanuvchi vaziyat likvidlik tuzog'i. Keyinchalik Markaziy bank foiz stavkalariga murojaat qilmasdan moliyaviy aktivlarni sotib olish orqali miqdoriy yumshatishni amalga oshirishi mumkin. Ushbu siyosat ba'zida iqtisodiyotni rag'batlantirish uchun so'nggi chora sifatida tavsiflanadi.[5][6]

Markaziy bank oldindan belgilangan foiz stavkalaridan qat'i nazar, sotib olish orqali miqdoriy yumshatishni amalga oshiradi miqdor xususiy moliya institutlarining moliya bozorlaridagi obligatsiyalari yoki boshqa moliyaviy aktivlari.[7][8] Ushbu harakat ortiqcha zaxiralar banklar egalik qiladi. Ushbu siyosatning maqsadi moliyaviy sharoitlarni yumshatish, ko'paytirishdir bozor likvidligi va xususiy bank kreditlarini kengaytirishga ko'maklashish.

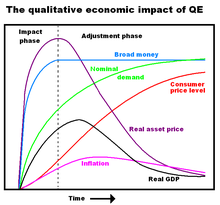

Miqdoriy yumshatish iqtisodiyotga bir necha kanallar orqali ta'sir qiladi:

- Kredit kanali: Bank sektorida likvidlikni ta'minlash orqali QE banklarga kompaniyalar va uy xo'jaliklariga kreditlar berishni osonlashtiradi va arzonlashtiradi, shu bilan kredit o'sishini rag'batlantiradi. Bundan tashqari, agar markaziy bank davlat zayomlaridan (masalan, korporativ obligatsiyalardan) ko'proq xavfli bo'lgan moliyaviy vositalarni sotib olsa, u narxni oshirishi va ushbu xavfli aktivlarning foizli daromadini pasaytirishi mumkin.[iqtibos kerak ]

- Portfelni qayta muvozanatlash: QEni qabul qilish orqali markaziy bank xavfsiz aktivlarning muhim qismini o'z balansiga chiqaradi, bu esa xususiy investorlarning boshqa moliyaviy qimmatli qog'ozlarga aylanishiga olib kelishi mumkin. Davlat zayomlari nisbatan kamligi sababli, investorlar "o'z portfellarini boshqa aktivlarga qayta muvozanatlash" ga majbur bo'lmoqdalar. Bundan tashqari, agar markaziy bank davlat zayom obligatsiyalaridan ham xavfli bo'lgan moliyaviy vositalarni sotib olsa, u shuningdek ushbu aktivlarning foiz rentabelligini pasaytirishi mumkin (chunki bu aktivlar bozorda kam bo'lib, shuning uchun ularning narxi mos ravishda ko'tariladi).[9]

- Valyuta kursi: Bu pul massasini ko'paytirishi va moliyaviy aktivlarning rentabelligini pasaytirgani uchun QE mamlakatning qadrsizlanishiga moyil valyuta kurslari foizlar mexanizmi orqali boshqa valyutalarga nisbatan. Foiz stavkalarining pasayishi a ga olib keladi kapital chiqishi mamlakatdan, shu bilan mamlakatning pulga bo'lgan tashqi talabini kamaytiradi va zaif valyutaga olib keladi. Bu eksportga bo'lgan talabni oshiradi va mamlakatdagi eksportchilar va eksport sanoatiga bevosita foyda keltiradi.[iqtibos kerak ]

- Fiskal ta'sir: Suveren obligatsiyalar bo'yicha rentabellikni pasaytirib, QE hukumatlar uchun moliya bozorlarida qarz olishni arzonlashtiradi, bu esa hukumatga iqtisodiyotni moliyaviy rag'batlantirish imkoniyatini berishi mumkin. Miqdor yumshatish "konsolidatsiya qilingan hukumat" (hukumat, shu jumladan, markaziy bank) ning qarzlarni qayta moliyalashtirish operatsiyasi sifatida qaralishi mumkin, bu orqali konsolidatsiya qilingan hukumat, markaziy bank orqali, davlat qarz qog'ozlarini nafaqaga chiqaradi va ularni markaziy bank zaxiralariga qaytaradi.[iqtibos kerak ]

- Aktivlar narxini oshirish: Markaziy bank davlat zayomlarini pensiya jamg'armasidan sotib olayotganda, pensiya jamg'armasi bu pulni ushlab qolish o'rniga, uni yuqori daromad keltiradigan aktsiyalar kabi moliyaviy aktivlarga investitsiya qilishi mumkin. Va moliyaviy aktivlarga talab katta bo'lganda, ushbu aktivlarning qiymati oshadi. Bu aktsiyalarga ega bo'lgan korxonalar va uy xo'jaliklarini yanada boyitadi - ularni ko'proq pul sarflashiga imkon beradi va iqtisodiy faoliyatni kuchaytiradi.[iqtibos kerak ]

- Signal ta'siri: Ba'zi iqtisodchilar QE ning asosiy ta'siri uning bozorlar psixologiyasiga ta'siri bilan bog'liq deb ta'kidlaydilar, chunki Markaziy bank iqtisodiyotni tiklashga yordam beradigan g'ayrioddiy choralar ko'radi. Masalan, Evro hududidagi QE ning obligatsiyalar rentabelligiga ta'sirining aksariyati QE e'lon qilingan kundan ECB tomonidan sotib olishning haqiqiy boshlanishi orasida bo'lganligi kuzatilgan.[iqtibos kerak ]

Tarix

Pretsedentlar

AQSh Federal Rezervi kechiktirmay, yaqinda amalga oshirilgan miqdoriy yumshatishga o'xshash siyosatni amalga oshirdi Katta depressiya 1930-yillarning.[10][11] Xususan, 1940 yilda banklarning ortiqcha zaxiralari 6 foizdan oshdi, holbuki ular butun urushdan keyingi 2008 yilgacha yo'q bo'lib ketishdi.[12] Shunga qaramay, ko'plab sharhlovchilar 2008 yilgi inqirozdan keyin Federal rezervni miqdoriy yumshatish dasturi doirasini "misli ko'rilmagan" deb atashdi.[13][14][15]

2007 yildan oldin Yaponiya

"Miqdoriy yumshatish" deb nomlangan siyosat (量 量 金融 緩和, ryōteki kin'yū kanwa) birinchi marta Yaponiya banki (BOJ) ichki kurash deflyatsiya ichida 2000-yillarning boshlari.[16][17][18][19] BOJ qisqa muddatni saqlab qoldi foiz stavkalari 1999 yildan beri nolga yaqinlashmoqda. Yaponiya Banki ko'p yillar davomida va 2001 yil fevral oyining oxirida "miqdoriy yumshatish ... samarali emas" deb aytgan va pul-kredit siyosatida foydalanishni rad etgan.[20]

Yaponiya Bankining ma'lumotlariga ko'ra, Markaziy bank 2001 yil 19 martda miqdoriy yumshatishni qabul qildi.[21][22] Miqdoriy yumshatish sharoitida BOJ tijorat banklarini ortiqcha suv bilan to'ldirdi likvidlik aktsiyalarni katta miqdorda qoldirib, xususiy kredit berishni rivojlantirish ortiqcha zaxira va shuning uchun likvidlik etishmasligi xavfi kam.[23] BOJ buni foiz stavkasini nolga etkazish uchun talab qilinganidan ko'ra ko'proq davlat zayomlarini sotib olish orqali amalga oshirdi. Keyinchalik u sotib oldi aktivlar bilan ta'minlangan qimmatli qog'ozlar va aktsiyalar va uning shartlarini uzaytirdi tijorat qog'ozi - sotib olish operatsiyasi.[24] BOJ 2001 yil mart oyidan boshlab to'rt yillik davr mobaynida tijorat banklarining joriy hisobvarag'idagi qoldiqlarni 5 trillion ¥ dan 35 trillion ¥ ga (300 milliard AQSh dollari) oshirdi. Shuningdek, BOJ uzoq muddatli muddatli Yaponiya davlat obligatsiyalari miqdorini uch baravarga oshirdi. oylik.[iqtibos kerak ] Shunga qaramay, etti baravar ko'payganiga qaramay, joriy operatsiyalar hisobidagi qoldiqlar (asosan Markaziy bank zaxiralari) Markaziy bank balansining passiv qismining faqat bittasi (odatda nisbatan kichik) qismidir (asosiy qismi banknotalar), natijada eng yuqori o'sish BOJ balansi boshqa markaziy banklarning keyingi harakatlariga nisbatan kamtar edi.[iqtibos kerak ]

2007 yildan keyin

2007–08 yillardagi global moliyaviy inqirozdan beri Yaponiya tomonidan olib borilgan siyosatga o'xshash siyosat AQSh, Buyuk Britaniya va Evrozona tomonidan qo'llanilib kelinmoqda. Miqdoriy yumshatilish ushbu mamlakatlar tomonidan qo'llanilgan, chunki ularning xavf-xatarsiz qisqa muddatli nominal foiz stavkalari (deb nomlangan federal fondlar AQShdagi stavka yoki bankning rasmiy kursi Buyuk Britaniyada) nolga teng yoki unga yaqin edi.

2008 yilda moliyaviy inqiroz avj olgan davrda AQSh Federal rezervi balansini keskin ravishda kengaytirdi va yangi aktivlar va yangi majburiyatlarni tegishli ayirboshlashlar bilan "sterilizatsiya qilmasdan" qo'shdi. Xuddi shu davrda Buyuk Britaniya moliyaviy inqirozni yumshatish uchun pul-kredit siyosatining qo'shimcha vositasi sifatida miqdoriy yumshatishni ham qo'llagan.[25][26][27]

AQSh QE1, QE2 va QE3

AQSh Federal zaxira tizimi tanazzulga qadar o'z balansida 700 milliarddan 800 milliard dollargacha bo'lgan G'aznachilik yozuvlarini saqlagan. 2008 yil noyabr oyi oxirida Federal rezerv 600 milliard dollar sotib olishni boshladi ipoteka kreditlari bilan ta'minlangan qimmatli qog'ozlar.[28] 2009 yil mart oyiga qadar u 1,75 trillion dollarlik qarzdorlik, ipoteka kreditlari bilan ta'minlangan qimmatli qog'ozlar va G'aznachilik yozuvlariga ega edi; 2010 yil iyun oyida bu miqdor 2,1 trln. cho'qqiga etdi. Iqtisodiyot yaxshilana boshlagach, keyingi xaridlar to'xtatildi, ammo FED 2010 yil iqtisodiyoti barqaror o'smayapti degan qarorga kelganida qayta tiklandi. Iyun oyidagi to'xtashdan so'ng, qarz muddati tugashi bilan xoldingi tabiiy ravishda pasayishni boshladi va 2012 yilga kelib 1,7 trillion dollarga tushishi rejalashtirilgan edi. Fed-ning qayta ko'rib chiqilgan maqsadi xoldingi 2,054 trln. Ushbu darajani saqlab qolish uchun Fed har oyda ikki milliarddan o'n yilgacha bo'lgan G'aznachilik yozuvlarida 30 milliard dollar sotib oldi.[29]

2010 yil noyabr oyida Fed 600 milliard dollar sotib olgan miqdoriy yumshatilishning ikkinchi bosqichini e'lon qildi G'aznachilik qimmatli qog'ozlari 2011 yilning ikkinchi choragining oxiriga kelib.[30][31] "QE2" iborasi 2010 yilda hamma uchun keng tarqalgan taxallusga aylandi, bu AQSh markaziy banklari tomonidan miqdoriy yumshatilishning ikkinchi bosqichiga tegishli edi.[32] Retrospektiv ravishda QE2 dan oldingi miqdoriy yumshatilish davri "QE1" deb nomlangan.[33][34]

2012 yil 13 sentyabrda miqdoriy yumshatilishning uchinchi bosqichi "QE3" e'lon qilindi. 11-1 ovoz berishda Federal zaxira oyiga 40 milliard dollarlik yangi, agentlikning ipoteka kreditlari bilan ta'minlangan qimmatli qog'ozlarini sotib olish dasturini ishga tushirishga qaror qildi. . Bundan tashqari, Federal Ochiq Bozor Qo'mitasi (FOMC) ehtimol uni saqlab qolishini e'lon qildi federal fondlar stavkasi nolga yaqin "kamida 2015 yilgacha".[35][36] NASDAQ.com ma'lumotlariga ko'ra, bu Federal zaxira tizimiga oyiga 40 milliard dollarlik tijorat uy-joy bozoridagi qarzdorlik xavfini engillashtirishga imkon beruvchi rag'batlantirish dasturi.[37] Ochiq tabiati tufayli QE3 mashhur "QE-Infinity" laqabini oldi.[38][yaxshiroq manba kerak ] 2012 yil 12 dekabrda FOMC ochiq xaridlar miqdorini oyiga 40 milliarddan 85 milliard dollargacha oshirganligini e'lon qildi.[39]

2013 yil 19 iyunda, Ben Bernanke Fed-ning QE siyosatining ba'zi birlari "ijobiy kontsentratsiyani" davom etayotgan ijobiy iqtisodiy ma'lumotlarga bog'liqligini e'lon qildi. Xususan, uning so'zlariga ko'ra, Fed 2013 yil sentyabr oyida bo'lib o'tadigan siyosiy yig'ilish paytida har oyda 85 milliarddan 65 milliard dollargacha bo'lgan obligatsiyalarni sotib olish hajmini oshirishi mumkin.[40][41] Shuningdek, u obligatsiyalarni sotib olish dasturi 2014 yil o'rtalariga qadar yakunlanishi mumkinligini aytdi.[42] Bernanke foiz stavkalarini oshirishni e'lon qilmagan bo'lsa-da, agar inflyatsiya 2% maqsadli stavkaga ergashsa va ishsizlik 6,5% gacha kamaysa, Fed ehtimol stavkalarni oshirishni boshlaydi. Bernankening e'lonidan keyingi uch savdo kuni davomida fond bozorlari taxminan 4.3% ga pasayib ketdi, Dow Jones 19-24 iyun kunlari orasida 659 punktga tushib, 24 iyun kuni kun oxirida 14.660 darajasida yopildi.[43] 2013 yil 18-sentyabrda Fed zayomlarni sotib olish dasturini qisqartirishni to'xtatishga qaror qildi,[44] va 2013 yil dekabrida 2014 yil yanvarida xaridlarini qisqartirishni boshlashini e'lon qildi.[45] Xaridlar 2014 yil 29 oktyabrda to'xtatildi[46] 4,5 trillion dollarlik aktivlarni to'plagandan so'ng.[47]

AQSh QE4

2019 yil sentyabr oyida Federal rezerv 2008 yilgi moliyaviy inqirozdan beri to'rtinchi miqdoriy yumshatish operatsiyasini o'tkazishni boshladi; 2020 yil 15 martda AQSh likvidligini qo'llab-quvvatlash uchun aktivlarni sotib olish orqali 700 milliard dollarga yaqin yangi miqdoriy yumshatish to'g'risida e'lon qildi. Covid-19 pandemiyasi.[49] 2020 yil yoz o'rtalarida bu Federal zaxira kitoblarida qo'shimcha 2 trillion dollarlik aktivlarni keltirib chiqardi.[50]

Birlashgan Qirollik

QE dasturi davomida Angliya banki sotib oldi gilts moliya institutlaridan, shuningdek xususiy kompaniyalar tomonidan chiqarilgan nisbatan yuqori sifatli qarzlarning kam miqdori.[52] Keyin banklar, sug'urta kompaniyalari va pensiya jamg'armalari olgan pullarini qarz berishga yoki hatto bankdan ko'proq obligatsiyalarni sotib olishga sarflashlari mumkin edi. Bundan tashqari, markaziy bank yangi pullarni xususiy banklarga qarz berishi yoki valyuta evaziga banklardan aktivlarni sotib olishi mumkin.[iqtibos kerak ] Ushbu chora-tadbirlar davlat zayomlari va shunga o'xshash investitsiyalar bo'yicha foizli daromadlarni pasayishiga ta'sir qiladi va bu biznes uchun kapital jalb qilishni arzonlashtiradi.[53] Yana bir nojo'ya ta'sir shundaki, investorlar boshqa investitsiyalarga, masalan aktsiyalarga o'tishadi, ularning narxini oshiradi va shu bilan iste'molni rag'batlantiradi.[52] QE bir kun davomida banklararo foiz stavkalarini pasaytirishi va shu bilan banklarni yuqori foiz to'laydigan va moliyaviy jihatdan zaif organlarga pul qarz berishga undashi mumkin.

2009 yil mart oyidan boshlab Angliya banki 2009 yil sentyabr oyi holatiga ko'ra 165 milliard funt sterlingga va 2009 yil oktyabr oyi oxiriga qadar 175 milliard funtga yaqin aktiv sotib olgan.[54] 2009 yil noyabr oyida bo'lib o'tgan uchrashuvda Pul-kredit siyosati qo'mitasi (MPC) umumiy aktivlarni 200 milliard funt sterlinggacha sotib olishga ovoz berdi. Sotib olingan aktivlarning aksariyati Buyuk Britaniyaning davlat qimmatli qog'ozlari (gilts) bo'lgan; Bank shuningdek kichik miqdordagi yuqori sifatli xususiy sektor aktivlarini sotib oldi.[55] 2010 yil dekabrda MPC a'zosi Adam Posen uning hamkasbi Bankning miqdoriy yumshatish dasturini 50 milliard funt sterlingga kengaytirishga chaqirdi Endryu hukm inflyatsiya maqsadli 2% dan yuqori bo'lganligi sababli foiz stavkalarini oshirishga chaqirdi.[56] 2011 yil oktyabr oyida Angliya Banki qo'shimcha 75 milliard funt sterlingni tashkil qilib, QEning navbatdagi turini o'tkazishini e'lon qildi.[57] 2012 yil fevral oyida u qo'shimcha 50 milliard funt sterlingni e'lon qildi.[58] 2012 yil iyul oyida u yana 50 milliard funt sterlingni e'lon qildi,[59] umumiy summani 375 milliard funtga etkazish. Bank hukumat qarzlarining har qanday chiqarilishining 70 foizidan ko'pini sotib olmasligini aytdi.[60] Bu shuni anglatadiki, hukumat qarzining har qanday chiqarilishining kamida 30 foizini Angliya Banki tashqari boshqa muassasalar sotib olishlari va saqlashlari kerak bo'ladi. 2012 yilda Bank miqdoriy yumshatish uy xo'jaliklariga mol-mulkiga qarab har xil foyda keltirgan deb hisoblagan; boy uy xo'jaliklari ko'proq mol-mulkka ega.[61]

2016 yil avgust oyida Angliya Banki Brexit bo'yicha noaniqlik va mahsuldorlik va iqtisodiy o'sish tashvishlarini bartaraf etish uchun qo'shimcha ravishda 60 milliard funt sterlingga Buyuk Britaniya davlat zayomlari va 10 milliard funt korporativ obligatsiyalar sotib olishini aytdi.[62] COVID-19 pandemiyasi sababli 2020 yil mart oyida o'tkazilgan favqulodda yig'ilishda Bank 200 milliard funt sterlingga davlat obligatsiyalarini sotib olganligini e'lon qildi va jami 645 milliard funt sterlingga etdi.[63]

Evrozona va Shveytsariya

The Evropa Markaziy banki bu korporativ qarzning bir shakli bo'lgan yopiq obligatsiyalarni sotib olishga qaratilishini aytdi. Uning dastlabki xaridlari 2009 yil may oyida taxminan 60 milliard evroga teng bo'lishini ko'rsatdi.[64]

2013 yil boshida Shveytsariya Milliy banki javobgar bo'lgan iqtisodiyot hajmiga nisbatan eng katta balansga ega bo'lib, Shveytsariya milliy mahsulotining 100 foiziga yaqinlashdi. Uning jami 12% zaxiralari xorijiy aktsiyalarga tegishli edi. Aksincha, AQSh Federal zaxira zaxiralari AQSh YaIMning 20 foizini tashkil etdi, Evropa Markaziy banki aktivlari esa YaIMning 30 foizini tashkil etdi.[65]

Yangisiga amal qilgan holda siyosatning keskin o'zgarishi Jekson Xol konsensusi, 2015 yil 22-yanvarda Mario Draghi, Evropa Markaziy banki prezidenti "kengaytirilgan aktivlarni sotib olish dasturi" ni e'lon qildi, bu erda har oyda markaziy hukumatlar, idoralar va Evropa institutlarining evro hududidagi 60 milliard evrolik obligatsiyalari sotib olinadi. 2015 yil mart oyidan boshlab, rag'batlantirish 2016 yilning sentyabr oyigacha davom etishi rejalashtirilgan edi, umumiy qiymati kamida 1,1 trln. Mario Draghi dastur davom etishi to'g'risida e'lon qildi: "inflyatsiya yo'lida davom etadigan tuzatish ko'rmagunimizcha" ECB ning o'sib borayotgan tahdidga qarshi kurashish zarurligiga ishora qilib. deflyatsiya evro hududi bo'ylab 2015 yil boshida.[66][67]

2016 yil 10 martda ECB har oyda obligatsiyalarni 60 milliard evrodan 80 milliard evrogacha sotib oldi va aktivlarni sotib olish dasturi bo'yicha korporativ obligatsiyalarni qo'shishni boshladi va banklarga to'rt yillik yangi o'ta arzon kreditlarni e'lon qildi. Taxminan bir yillik qisqa tanaffusdan so'ng ECB hukumatlarni ko'proq qarz olishga va ichki investitsiya loyihalarida sarflashga undash maqsadida 2019 yil noyabr oyidan boshlab 20 milliard evro miqdorida evro hududi davlat zayomlarini sotib olishni davom ettirdi. 2020 yil 18 martda iqtisodiyotga COVID-19 inqirozi zarbasini qabul qilishda yordam berish uchun ECB 750 milliard evro miqdorida favqulodda vaziyatda pandemiya sotib olish dasturini (PEPP) e'lon qildi. Rag'batlantirish paketining (PEPP) maqsadi qarz olish xarajatlarini pasaytirish va evro hududida kreditlarni ko'paytirishdan iborat edi.[68]

Shvetsiya

Sveriges Riksbank 2015 yil fevral oyida miqdoriy yumshatishni boshladi va qariyb 1,2 milliard AQSh dollari miqdoridagi davlat obligatsiyalarini sotib olish to'g'risida e'lon qildi.[69] 2015 yil yanvar oyida yillik inflyatsiya darajasi minus 0,3 foizni tashkil etdi va bank Shvetsiya iqtisodiyoti deflyatsiyaga o'tishi mumkinligini nazarda tutdi.[69]

2007 yildan keyin Yaponiya va Abenomika

2010 yil oktyabr oyi boshida Yaponiya Banki 5 trillion ¥ (60 milliard AQSh dollar) miqdoridagi aktivlarni sotib olishni tekshirishini e'lon qildi. Bu Yaponiyaning eksportini arzonlashtirish orqali ichki iqtisodiyotni rag'batlantirish uchun iyenaning AQSh dollariga nisbatan qiymatini pasaytirishga urinish edi; ammo, bu samarasiz edi.[70]

2011 yil 4 avgustda BOJ tijorat bankining joriy hisobvarag'i qoldig'ini 40 trillion ¥ dan (504 milliard AQSh dollari) jami 50 trillion ¥ (630 milliard AQSh dollar) gacha oshirish bo'yicha bir tomonlama harakatni e'lon qildi.[71][72] 2011 yil oktyabr oyida Bank aktivlarni sotib olish dasturini 5 trillion ¥ (66 mlrd. Dollar) ga ko'paytirdi va jami 55 trln.[73]

2013 yil 4 aprelda Yaponiya Banki aktivlarni sotib olish dasturini yiliga 60 dan 70 trillion iyenaga kengaytirishini e'lon qildi.[74]

Bank Yaponiyani deflyatsiyadan inflyatsiyaga olib chiqishni umid qilib, inflyatsiyani 2 foizga etkazishni maqsad qilgan. Xaridlar miqdori shunchalik katta ediki, pul massasini ikki baravarga oshirishi kutilgandi.[75] Ushbu siyosat nomlangan Abenomika, kabi portmanteau ning iqtisodiy siyosat va Shinzo Abe, joriy Yaponiya Bosh vaziri.

2014 yil 31 oktyabrda BOJ obligatsiyalarni sotib olish dasturining kengaytirilganligini e'lon qildi, endi yiliga 80 trln.[76]

Samaradorlik

Ga ko'ra Xalqaro valyuta fondi (XVF), rivojlangan yirik mamlakatlarning markaziy banklari tomonidan boshidan beri amalga oshirilgan miqdoriy yumshatish siyosati 2000 yil oxirlarida moliyaviy inqiroz kamayishiga hissa qo'shdi tizimli xatarlar quyidagilarga rioya qilish Lehman Brothers bankrotligi. XVJ ta'kidlashicha, siyosat bozorga bo'lgan ishonchning yaxshilanishiga va tanazzulning tubiga tushishiga yordam bergan G7 2009 yilning ikkinchi yarmida iqtisodiyot.[77]

Iqtisodchi Martin Feldshteyn QE2 2010 yilning ikkinchi yarmida qimmatli qog'ozlar bozorining ko'tarilishiga olib keldi va bu o'z navbatida iste'molning o'sishiga va 2010 yil oxirida AQSh iqtisodiyotining yuqori ko'rsatkichlariga hissa qo'shdi, deb ta'kidlamoqda.[78] Avvalgi Federal rezerv raisi Alan Greinspan 2012 yil iyul holatiga ko'ra "iqtisodiyotga juda oz ta'sir" bo'lganligini hisoblab chiqdi.[79] Federal rezerv gubernatori Jeremi Steyn katta miqdordagi aktivlarni sotib olish kabi miqdoriy yumshatish choralari "iqtisodiy faoliyatni qo'llab-quvvatlashda muhim rol o'ynagan".[80]

Nil Irvinning so'zlariga ko'ra, The New York Times AQSh Federal Rezervining miqdoriy pasayishi quyidagilarga yordam bergan bo'lishi mumkin: i) uy-joy narxlarini qo'llab-quvvatlashga yordam beradigan korporativ obligatsiyalar va ipoteka kreditlari stavkalarining pasayishi; ii) S&P 500 indeksi uchun narx-navoning yuqori nisbati nuqtai nazaridan qimmatli qog'ozlar bozorining yuqori baholanishi; iii) inflyatsiya darajasining oshishi va investorning kelajakdagi inflyatsiyaga bo'lgan umidlari; iv) ish o'rinlarini yaratishning yuqori darajasi; v) YaIM o'sishining yuqori darajasi.[81]

Inqirozdan keyin nashr etilgan bir qator tadqiqotlar shuni ko'rsatdiki, katta hajmdagi aktivlarni sotib olish har xil qimmatli qog'ozlar bo'yicha uzoq muddatli foiz stavkalarini pasaytirdi, shuningdek kredit xavfini kamaytirdi. Ta'sir inflyatsiyani mo''tadil darajada oshirishga va yalpi ichki mahsulotning o'sishiga ta'sir qildi.[82][83][84][85][86]

Xavf va yon ta'sir

Agar talab qilinadigan yumshatilish miqdori haddan tashqari oshirilgan bo'lsa va likvidli aktivlarni sotib olish natijasida juda ko'p pul hosil bo'lsa, miqdoriy yumshatish inflyatsiyaning istalganidan yuqori bo'lishiga olib kelishi mumkin.[87] Boshqa tomondan, agar banklar korxonalar va uy xo'jaliklariga pul qarz berishni istamasalar, QE talabni qondira olmaydi. Shunda ham, QE jarayonini osonlashtirishi mumkin dam olish chunki u hosildorlikni pasaytiradi. Biroq, pul o'sishi va inflyatsiya o'rtasida vaqt kechikishi mavjud; QE dan pul o'sishi bilan bog'liq inflyatsion bosim Markaziy bank ularga qarshi kurashishdan oldin paydo bo'lishi mumkin.[88] Agar tizim iqtisodiyoti yumshatilish sababli pul massasining o'sish sur'atlaridan yuqori bo'lsa, inflyatsion xatarlar kamayadi.[iqtibos kerak ] Agar iqtisodiyotda ishlab chiqarish pul massasi ko'paygani sababli ko'paysa, valyuta birligi qiymati ham oshishi mumkin, garchi ko'proq valyuta mavjud bo'lsa ham. Masalan, agar mamlakat iqtisodiyoti ishlab chiqarish hajmining sezilarli darajada o'sishiga kamida qarz miqdoridan kam bo'lmagan miqdorda qarzdorlik miqdorini oshirsa, inflyatsiya bosimi tenglashtiriladi. Bu faqat a'zo banklar ortiqcha naqd pul yig'ish o'rniga ortiqcha pulni qarzga bergan taqdirdagina yuz berishi mumkin.[iqtibos kerak ] Yuqori iqtisodiy ishlab chiqarish davrida Markaziy bank har doim zaxiralarni foizlarni oshirish yoki boshqa usullar bilan ko'tarilgan qadamlarni samarali ravishda bekor qilish orqali yuqori darajalarga qaytarish imkoniyatiga ega.

Kabi iqtisodchilar Jon Teylor[89] miqdoriy pasayish oldindan aytib bo'lmaydiganlikni keltirib chiqaradi, deb hisoblang. Bank zaxiralarining ko'payishi ortiqcha zaxira sifatida saqlanadigan bo'lsa, darhol pul massasini ko'paytirmasligi mumkinligi sababli, zaxiralarning ko'payishi zaxiralarni qarzga berishda inflyatsiya paydo bo'lish xavfini keltirib chiqaradi.[90]

QE qarzdorlarga foyda keltiradi, chunki foiz stavkasi pasaygan, ya'ni qaytariladigan pul kam. Biroq, bu to'g'ridan-to'g'ri zarar etkazadi kreditorlar chunki ular past foiz stavkalari hisobidan kam pul ishlashadi. Valyutaning qadrsizlanishi shuningdek, import qiluvchilar va iste'molchilarga bevosita zarar etkazadi, chunki import qilinadigan tovarlarning tannarxi valyutaning qadrsizlanishi tufayli ko'tariladi.[91]

Jamg'arma va pensiyalarga ta'siri

In Yevropa Ittifoqi, Butunjahon Pensiya Kengashi (WPC) moliyaviy iqtisodchilar sun'iy ravishda past deb ta'kidladilar davlat zayomlari foiz stavkalari QE tomonidan ishlab chiqarilgan pensiya jamg'armalarining mablag 'bilan ta'minlanmagan holatiga salbiy ta'sir ko'rsatishi mumkin, chunki "inflyatsiya darajasidan yuqori daromad keltirmasdan, pensiya investorlari kelgusi bir necha yil ichida o'sishni emas, balki o'zlarining jamg'armalarining haqiqiy qiymatini pasayishiga duch kelishadi".[92][93] Bunga qo'shimcha ravishda, past yoki salbiy foiz stavkalari tejashga to'sqinlik qiladi.[94] Qaysidir ma'noda bu kutilgan effekt, chunki QE iste'molchilar sarfini tezlashtirishga qaratilgan.

Kapital parvoz

Ga binoan Bloomberg muxbir Devid Linch, banklar tomonidan miqdoriy yumshatilish natijasida paydo bo'lgan yangi pullarni kredit olishda qiynalayotgan mahalliy korxonalarga qarz berishdan ko'ra, rivojlanayotgan bozorlar, tovarlarga asoslangan iqtisodiyot, tovarlarning o'zi va mahalliy bo'lmagan imkoniyatlarga sarmoya kiritish uchun ishlatish mumkin.[95]

Daromadning ko'payishi va boylik tengsizligi

Tanqidchilar tez-tez miqdoriy yumshatilishning taqsimlovchi ta'siriga ishora qilmoqdalar. Masalan, Buyuk Britaniya Bosh vaziri Tereza Mey 2016 yil iyul oyida QE-ni regressiv ta'siri uchun ochiq tanqid qildi: "Pul-kredit siyosati - o'ta past foiz stavkalari va miqdoriy yumshatish ko'rinishida - mulk zinapoyalarida bo'lganlarga o'z uylariga ega bo'lishga qodir bo'lmaganlar hisobiga yordam berdi. . "[96] Dhaval Joshi BCA tadqiqotlari "QE naqd pullari katta miqdordagi foyda bilan tugaydi va shu bilan allaqachon daromadlarning haddan tashqari tengsizligini va undan kelib chiqadigan ijtimoiy ziddiyatlarni kuchaytiradi" deb yozgan.[97] Entoni Randazzo Sabab fondi QE "bu asosan moliya sohasida band bo'lganlar yoki allaqachon uy egalari bo'lganlar uchun boylikni ko'paytiradigan, ammo iqtisodiyotning qolgan qismiga ozgina o'tib ketadigan boylikni ko'paytiradigan regressiv qayta taqsimlash dasturi. Bu daromadlar tengsizligining asosiy omilidir" deb yozgan. .[97]

Ushbu tanqidlar qisman markaziy banklarning o'zlari tomonidan taqdim etilgan ba'zi dalillarga asoslanadi. 2012 yilda Angliya Banki hisoboti[98] uning miqdoriy yumshatish siyosati asosan boy kishilarga foyda keltirganligini va ushbu yutuqlarning 40% inglizlarning eng boy 5% uy xo'jaliklariga tegishli ekanligini ko'rsatdi.[97][99]

2013 yil may oyida, Dallas Federal zaxira banki Prezident Richard Fisher arzon pul boy odamlarni boy qildi, ammo ishlayotgan amerikaliklar uchun unchalik ko'p ish qilmadi, dedi.[100]

Tomonidan bildirilgan o'xshash tanqidlarga javob berish MEP Molli Skott Kato, ECB prezidenti Mario Draghi bir marta e'lon qilingan:[101]

Ushbu siyosatlarning ba'zilari, bir tomondan, tengsizlikni kuchaytirishi mumkin, ammo boshqa tomondan, agar biz o'zimizga tengsizlikning asosiy manbai nima deb so'rasak, javob ishsizlik bo'ladi. Shunday qilib, ushbu siyosat qanchalik yordam berayotgan bo'lsa va ular bu sohada yordam berayotgan bo'lsa, demak, hozirgi sharoitda cheklangan pul siyosatidan ko'ra, qulay pul siyosati yaxshiroqdir.

2018 yil iyul oyida ECB tadqiqotni e'lon qildi[102] uning QE dasturi aholining kambag'al beshdan birining sof boyligini 2,5 foizga, eng badavlat beshinchisi uchun esa atigi 1,0 foizga nisbatan 2,5 foizga oshirganligini ko'rsatmoqda. Ammo tadqiqotning ishonchliligi bahsli edi.[103]

BRIC mamlakatlari tomonidan tanqid qilish

BRIC mamlakatlar rivojlangan davlatlarning markaziy banklari tomonidan o'tkazilgan QEni tanqid qildilar. Ular bunday harakatlar miqdori haqidagi dalilni baham ko'rishadi protektsionizm va raqobatbardosh devalvatsiya. Valyutalari qisman bo'lgan aniq eksportchilar sifatida qoziqlangan dollarga, ular QE o'z mamlakatlarida inflyatsiya o'sishiga olib keladi va ularning sanoatini jazolaydi, deb norozilik bildirishmoqda.[104][105][106][107]

Dunyoning etakchi rivojlanayotgan iqtisodiyotlari G'arb hukumatlariga murojaat qildi[108] "mas'uliyatli" iqtisodiy siyosatni, xususan miqdoriy yumshatishni nazarda tutish. Rossiya, Braziliya, Hindiston, Xitoy va Janubiy Afrikaning, BRIKS jamoalarining rahbarlari qo'shma bayonotida g'arbiy iqtisodiyot siyosatini qoraladilar: "Iqtisodiy rivojlangan davlatlar uchun mas'uliyatli makroiqtisodiy va moliyaviy siyosatni qabul qilish, ortiqcha likvidlik yaratmaslik va o'sishni ko'tarish uchun tarkibiy islohotlarni amalga oshiring "deb yozadi Telegraph.[109]

Evropada keng tarqalgan yana bir tanqid,[110] hukumatlar uchun axloqiy xavf tug'dirishi. Markaziy banklarning davlat qimmatli qog'ozlarini sotib olishlari qarz olish narxini sun'iy ravishda pasaytiradi. Odatda, qo'shimcha qarz chiqargan hukumatlar qarzdorlik xarajatlarining o'sishini ko'rishadi, bu esa ularni haddan tashqari oshirishga xalaqit beradi. Xususan, yuqori foiz stavkalari ko'rinishidagi bozor intizomi, Italiya kabi hukumatning defitsit xarajatlarini ko'paytirishga moyil bo'lib, ikki marta o'ylashga sabab bo'ladi. Ammo bunday emas, ammo Markaziy bank oxirgi darajadagi obligatsiyalarni sotib oluvchi sifatida harakat qilganda va davlat qimmatli qog'ozlarini cheksiz sotib olishga tayyor bo'lganda. Bunday sharoitda bozor intizomi qobiliyatsiz bo'ladi.

Siyosiy xavf

Richard V. Fisher, prezidenti Dallas Federal zaxira banki, 2010 yilda QE ning "silliq qiyalikka kirishish xavfi borligi" haqida ogohlantirgan. qarzni monetizatsiya qilish. Biz bilamizki, bir marta markaziy bank hukumat qarzi bo'yicha daromadlarni yo'naltirish sifatida qabul qilinadi[94] doimiy byudjet tanqisligi davrida qarzni monetizatsiya qilish xavotiri tezda paydo bo'ladi. "Keyinchalik o'sha nutqida u Fed hukumat qarzini monetizatsiya qilayotganini aytdi:" Ushbu yangi mashq matematikasi shaffof: Federal rezerv 110 dollar sotib oladi. G'aznachilikda oyiga milliard, bu yillik miqdor, federal hukumatning kelgusi yil uchun kutilayotgan defitsitini anglatadi. Keyingi sakkiz oy davomida mamlakat markaziy banki federal qarzni monetizatsiya qiladi ".[111] Ben Bernanke 2002 yilda AQSh hukumati bosmaxona (yoki bugungi kunda uning elektron ekvivalenti) deb nomlangan texnologiyaga ega ekanligini ta'kidladi, agar stavkalar nolga etganda va deflyatsiya xavfi tug'ilsa, hukumat har doim deflyatsiyani oldini olish uchun harakat qilishi mumkin edi. Uning so'zlariga ko'ra, shu bilan birga, hukumat pulni chop etmaydi va uni "istamaslik bilan" tarqatmaydi, aksincha o'z harakatlarini ma'lum sohalarga yo'naltiradi (masalan, federal agentlikning qarzdorlik va ipoteka bilan ta'minlangan qimmatli qog'ozlarni sotib olish).[112][113] Iqtisodchining fikriga ko'ra Robert McTer, sobiq prezidenti Federal zaxira banki Dallas, turg'unlik paytida pulni bosib chiqarishda hech qanday yomon narsa yo'q, va miqdoriy yumshatish an'anaviy pul-kredit siyosatidan "faqat kattaligi va miqdori va muddatining oldindan e'lon qilinishi bilan" farq qiladi.[114][115]

Terminologiya

Sifatli yumshatish

Professor Uillem Buiter ning London iqtisodiyot maktabi farqlash uchun atamashunoslikni taklif qildi miqdoriy yumshatishyoki Markaziy bank balansini kengaytirish sharti bilan sifatli yumshatishyoki Markaziy bankning o'z balansiga xavfli bo'lgan aktivlarni qo'shish jarayoni:

Miqdoriy yumshatish - bu markaziy bankning pul majburiyatlarini oshirish orqali buxgalteriya balansi hajmini oshirish (asosiy pul ), uning aktivlari tarkibini doimiy ravishda ushlab turish. Aktivlar tarkibi Markaziy bank tomonidan uning aktivlari umumiy qiymatidagi turli xil moliyaviy vositalarning mutanosib ulushlari sifatida aniqlanishi mumkin. Miqdoriy yumshatish - bu markaziy bank balansi hajmini uning aktivlari portfelining doimiy (o'rtacha) likvidliligi va tavakkalchiligini ushlab turadigan pul majburiyatlarini ko'paytirish orqali oshirish deganidir. Markaziy bank aktivlari tarkibida balansning doimiy hajmini ushlab turadigan kamroq likvidli va xavfli bo'lgan aktivlarga (va rasmiy siyosat stavkasi va odatdagi gumon qilinuvchilar ro'yxatining qolgan qismi). Kamroq likvidli va xavfli bo'lgan aktivlar xususiy qimmatli qog'ozlar, shuningdek suveren yoki suveren tomonidan kafolatlangan vositalar bo'lishi mumkin. Xatarning barcha shakllari, shu jumladan kredit xatarlari (sukut bo'yicha risk) kiritilgan.[116]

Kreditni yumshatish

Kirish paytida Federal rezervning javobi 2008-2009 moliyaviy inqirozga, Fed raisi Ben Bernanke o'zi deb atagan yangi dasturni ajratib ko'rsatdi "kreditni yumshatish ", Yaponiya uslubidagi miqdoriy yumshatilishdan. O'z nutqida u shunday dedi:

Bizning "kreditni yumshatish" deb ta'riflash mumkin bo'lgan yondashuvimiz bir jihatdan miqdoriy yumshatilishga o'xshaydi: Markaziy bank balansini kengaytirishni o'z ichiga oladi. Biroq, sof QE rejimida siyosatning markazida markaziy bankning majburiyatlari bo'lgan bank zaxiralari miqdori; Markaziy bank balansining aktiv qismida kreditlar va qimmatli qog'ozlarning tarkibi tasodifiydir. Darhaqiqat, QE davrida Yaponiya Bankining siyosat yondashuvi juda ko'p qirrali bo'lganiga qaramay, uning siyosatining umumiy pozitsiyasi, birinchi navbatda, bank zaxiralari bo'yicha maqsadga muvofiq ravishda baholandi. Aksincha, Federal Rezervning kreditlarni yumshatish yondashuvi uning tarkibidagi kreditlar va qimmatli qog'ozlar aralashmasiga va ushbu aktivlarning tarkibi uy xo'jaliklari va korxonalar uchun kredit shartlariga qanday ta'sir qilishiga qaratilgan.[117]

Kreditni yumshatish, davlat zayomlarini emas, balki xususiy sektor aktivlarini, masalan, korporativ obligatsiyalar va ipoteka kreditlari bilan ta'minlangan qimmatli qog'ozlarni sotib olish orqali pul massasini ko'paytirishni o'z ichiga oladi.[118][119] 2010 yilda Federal zaxira ipoteka bozorini qo'llab-quvvatlash uchun 1,25 trillion dollar miqdorida ipoteka kreditlari bilan sotib oldi. Ushbu xaridlar pul bazasini davlat qimmatli qog'ozlarini sotib olishga o'xshash tarzda oshirdi.[120]

Pul bilan moliyalashtirish

Miqdoriy yumshatish ba'zi ommaviy axborot vositalari xodimlari tomonidan "pul bosib chiqarish" laqabini oldi,[121][122][123] markaziy bankirlar,[124] va moliyaviy tahlilchilar.[125][126] Stiven Xester, bosh ijrochi direktori RBS guruhi, dedi:

Angliya Banki miqdoriy yumshatishda nima qiladi - bu davlat qarzlarini sotib olish uchun pulni bosib chiqaradi, ... Demak, miqdoriy yumshatish hukumatlarga, bu hukumatga, iqtisodiyotni o'ldirmasdan katta byudjet defitsiti bilan shug'ullanishga imkon berdi, chunki Angliya Banki uni moliyalashtirdi .[127]

Ko'pgina rivojlangan mamlakatlarning markaziy banklari (masalan, Buyuk Britaniya, AQSh, Yaponiya va Evro hududi) hukumat qarzlarini to'g'ridan-to'g'ri hukumatdan sotib olishlari taqiqlanadi va buning o'rniga ularni ikkilamchi bozordan sotib olishlari shart.[120][128] Hukumat obligatsiyalarni o'z navbatida Markaziy bankka sotadigan xususiy tashkilotlarga sotadigan ushbu ikki bosqichli jarayon ko'plab tahlilchilar tomonidan "qarzni monetizatsiya qilish" deb nomlangan.[120]

Biroq, QE juda boshqacha shaklidir pul yaratish "pulni bosib chiqarish" haqida gap ketganda, odatda bu tushunarli. Darhaqiqat, bu atama pulni bosib chiqarish odatda yangi yaratilgan pullar to'g'ridan-to'g'ri davlat defitsitini moliyalashtirish yoki hukumat qarzini to'lash uchun ishlatilishini nazarda tutadi (shuningdek, shunday tanilgan) pul ishlash the government debt). With QE, the newly created money is usually used to buy financial assets other than government bonds.[121] Also, the Federal Reserve has mostly "sterilized" its bond purchases by paying interest to banks for reserve deposits. This removes money from circulation previously added by the Fed's bond purchases. The net effect is to raise bond prices, lowering borrowing rates for mortgages and other loans, without an inflationary increase in the money supply.[129]

The distinguishing characteristic between QE and debt monetization is that with the former, the central bank creates money to stimulate the economy, not to finance government spending (although an indirect effect of QE is to lower rates on sovereign bonds). Also, the central bank has the stated intention of reversing the QE when the economy has recovered (by selling the government bonds and other financial assets back into the market).[121] The only effective way to determine whether a central bank has monetized debt is to compare its performance relative to its stated objectives. Many central banks have adopted an inflation target. It is likely that a central bank is monetizing the debt if it continues to buy government debt when inflation is above target and if the government has problems with debt financing.[120]

Alternative policies

QE for the people

In response to concerns that QE is failing to create sufficient demand, particularly in the Eurozone, a number of economists have called for "QE for the people". Instead of buying government bonds or other securities by creating bank reserves, as the Federal Reserve and Bank of England have done, some suggest that central banks could make payments directly to households (in a similar fashion as Milton Fridman "s vertolyot pullari ).[130] Iqtisodchilar Mark Blyt va Eric Lonergan argue in Tashqi ishlar that this is the most effective solution for the Eurozone, particularly given the restrictions on fiscal policy.[131] They argue that based on the evidence from tax rebates in the United States, less than 5% of GDP transferred by the ECB to the household sector in the Eurozone would suffice to generate a recovery, a fraction of what it intends to be done under standard QE. Oxford economist, Jon Muellbauer, has suggested that this could be legally implemented using the electoral register.[132]

On 27 March 2015, 19 economists including Stiv Kin, Ann Pettifor, Robert Skidelskiy va Yigit tik turibdi have signed a letter to the Financial Times ga qo'ng'iroq qilish Evropa Markaziy banki to adopt a more direct approach to its quantitative easing plan announced earlier in February.[133]

Altering debt maturity structure

Based on research by economist Eric Swanson reassessing the effectiveness of the US Federal Ochiq Bozor Qo'mitasi action in 1961 known as Operation Twist, Iqtisodchi has posted that a similar restructuring of the supply of different types of debt would have an effect equal to that of QE.[134] Such action would allow finance ministries (e.g., the AQSh moliya vazirligi ) a role in the process now reserved for central banks.[134]

Neo-Fisherism

Neo-Fisherism, based on theories made by Irving Fisher reasons that the solution to low inflation is not quantitative easing, but paradoxically to increase interest rates. This is due to the fact that if interest rates continue to decline, banks will lose customers and less money will be invested back into the economy.

In a situation of low inflation and high debt, customers will feel more secure holding on to cash or converting cash into commodities, which fails to stimulate economic growth. If the money supply increases from quantitative easing, customers will subsequently default in the face of higher prices, thus resetting the low inflation and worsening the low inflation issue.[135][136]

Fiskal siyosat

Keynscha economics became popular after the Great Depression. The idea is that in an economy with low inflation and high unemployment (especially texnologik ishsizlik ), demand side economics will stimulate consumer spending, which increases business profits, which increases investment. Keynesians promote methods like jamoat ishlari, infratuzilma redevelopment, and increases in the ijtimoiy xavfsizlik tarmog'i to increase demand and inflation.

Adabiyotlar

- ^ "Tez-tez so'raladigan savollar". Angliya banki.

- ^ Michael Joyce, David Miles, Andrew Scott & Dimitri Vayanos, Quantitative Easing and Unconventional Monetary Policy – An Introduction, Iqtisodiy jurnal, Jild 122, No. 564 (November 2012), pp. F271-F288: "The most high-profile form of unconventional monetary policy has been Quantitative Easing (QE)."

- ^ Joseph E. Gagnon, Quantitative Easing: An Underappreciated Success, Peterson xalqaro iqtisodiyot instituti, Policy Brief 16-4 (April 2016).

- ^ Ricardo Reis, "Funding Quantitative Easing to Target Inflation," in "Designing Resilient Monetary Policy Frameworks for the Future,” Proceedings of the Jackson Hole Economic Policy Symposium: Federal Reserve Bank of Kansas City, August 2016, pp. 423–478.

- ^ "Quantitative easing: A therapy of last resort". The New York Times. 2009 yil 1-yanvar. Olingan 12 iyul 2010.

- ^ Stewart, Heather (29 January 2009). "Quantitative easing: last resort to get credit moving again". The Guardian. London. Olingan 12 iyul 2010.

- ^ Bullard, James (January 2010). "Quantitative Easing — Uncharted Waters for Monetary Policy". Sent-Luis federal zaxira banki. Olingan 26 iyul 2011.

- ^ "Q&A: Quantitative easing". BBC. 2009 yil 9 mart. Olingan 29 mart 2009.

- ^ "Quantitative easing, portfolio rebalancing and credit growth: micro evidence from Germany" (PDF).

- ^ Hoover Institution, Economics Working Paper 14110, "Exiting from Low Interest Rates to Normality: An Historical Perspective", November 2014 Retrieved 10 March 2015.

- ^ Pinto, Edward J. (27 April 2016). "The 30-year fixed mortgage should disappear". Amerika Enterprise Institute.

- ^ Stefan Homburg (2017) A Study in Monetary Macroeconomics, Oksford universiteti matbuoti, ISBN 978-0-19-880753-7.

- ^ Telegraph, Federal Reserve ends QE, 29 October 2014 Qabul qilingan 10 mart 2015 yil

- ^ "Is QE2 finally the economic collapse?". Fortune (magazine). 2010 yil 11-avgust.

- ^ The Heritage Foundation, "Is the Inflation Threat Real? Is it Imminent?" Qabul qilingan 10 mart 2015 yil

- ^ "Dr. Econ: I noticed that banks have dramatically increased their excess reserve holdings. Is this buildup of reserves related to monetary policy?". San-Frantsisko Federal zaxira banki. 2010 yil mart. Olingan 4 aprel 2011.

- ^ "Japan sets inflation goal in fight against deflation". BBC yangiliklari. 16 fevral 2010 yil. Olingan 4 aprel 2011.

- ^ Mark Spiegel. "FRBSF: Economic Letter—Quantitative Easing by the Bank of Japan (11/02/2001)". San-Frantsisko Federal zaxira banki. Olingan 19 yanvar 2009.

- ^ Voutsinas, Konstantinos, and Richard A. Werner, "New Evidence on the Effectiveness of 'Quantitative Easing' in Japan", Centre for Banking, Finance and Sustainable Development, School of Management, Sauthempton universiteti.

- ^ Hiroshi Fujiki et al., "Monetary Policy under Zero Interest Rate: Viewpoints of Central Bank Economists ", Monetary and Economic Studies, February 2001, p. 98. Retrieved 9 August 2010.

- ^ Shirakawa, Masaaki, "One Year Under 'Quantitative Easing' ", Institute for Monetary and Economic Studies, Bank of Japan, 2002.

- ^ Bank of Japan, "New Procedures for Money Market Operations and Monetary Easing Arxivlandi 2009 yil 19-iyul kuni Orqaga qaytish mashinasi ", 19 March 2001. Retrieved 9 August 2010.

- ^ "Easing Out of the Bank of Japan's Monetary Easing Policy " (2004–33, 19 November 2004). Federal Reserve Bank of San Francisco.

- ^ "PIMCO/Tomoya Masanao interview". Arxivlandi asl nusxasi 2010 yil 26 iyulda.

- ^ Alloway, Tracy, The Unthinkable Has Happened, ft.com, 10 November 2008. Retrieved 9 August 2010.

- ^ 'Bernanke-san' Signals Policy Shift, Evoking Japan Comparison, Bloomberg.com, 2 December 2008

- ^ Bank pumps £75bn into economy, ft.com, 5 March 2009

- ^ "Federal Reserve announces it will initiate a program to purchase the direct obligations of housing-related government-sponsored enterprises and mortgage-backed securities backed by Fannie Mae, Freddie Mac, and Ginnie Mae". Federal rezerv tizimining boshqaruvchilar kengashi.

- ^ Ali, Abdulmalik. "Quantitative Monetary Easing: The history and impacts on financial markets". academia.edu. Olingan 14 fevral 2015.

- ^ Censky, Annalyn (3 November 2010). "QE2: Fed pulls the trigger". CNNmoney.com. Olingan 10 avgust 2011.

- ^ "What is the Federal Reserve Quantitative Easing ". useconomy.about.com (22 September 2011).

- ^ Authers, John (5 November 2010). "Fed's desperate measure is a watershed moment". Financial Times.

- ^ Conerly, Bill (13 September 2012). "QE3 and the Economy: It Will Help, But Not Solve All Problems". Forbes. Olingan 13 sentyabr 2012.

- ^ Inman, Phillip (14 July 2011). "Moody's sounds note of caution while Bernanke promises support for U.S. economy". The Guardian. London. Olingan 19 iyul 2011.

- ^ Zumbrun, Joshua (13 September 2012). "Fed Undertakes QE3 With $40 Billion MBS Purchases Per Month". Bloomberg yangiliklari. Olingan 13 sentyabr 2012.

- ^ "Federal Reserve issues FOMC statement". Federal rezerv kengashi. 2012 yil 12-yanvar. Olingan 1 yanvar 2013.

- ^ Jensen, Greg (19 September 2012). "QE3 Launched: The Ever Decreasing Effects of Monetary Stimulus". NASDAQ. Arxivlandi asl nusxasi 2012 yil 20 sentyabrda. Olingan 19 sentyabr 2012.

- ^ Jason Haver (14 September 2012). "QE-Infinity: Poking Holes in Bernanke's Logic ". Accessed 18 August 2018.

- ^ "Federal Reserve issues FOMC statement" (Matbuot xabari). Federal zaxira. 2012 yil 12-dekabr. Olingan 18 avgust 2018.

- ^ Dunstan Prial. "Bernanke Offers Possible Timetable for Tapering". Fox Business. Arxivlandi asl nusxasi 2013 yil 22-iyun kuni. Olingan 24 iyun 2013.

- ^ Slatyer , Will (2015). The Life/Death Rhythms of Capitalist Regimes - Debt Before Dishonour: Timetable of World Dominance 1400-2100. . Partridge Publishing Singapore .CS1 maint: qo'shimcha tinish belgilari (havola) CS1 maint: bir nechta ism: mualliflar ro'yxati (havola)

- ^ "Fed Seen by Economists Tapering QE at September Meeting". Bloomberg.

- ^ "Dow Jones down 4.3 percent since Fed chair Ben Bernanke took the podium". AL.com. 25 iyun 2013 yil.

- ^ "Analysis: Time to taper? Not if you look at bank loans". Reuters. 2013 yil 19 sentyabr.

- ^ JeeYeon Park (18 December 2013). "Fed to reduce bond purchases by $10 billion a month". Cnbc.com. Olingan 13 sentyabr 2018.

- ^ Appelbaum, Binyamin (29 October 2014). "Federal Reserve Caps Its Bond Purchases; Focus Turns to Interest Rates". The New York Times.

- ^ Wolfers, Justin (29 October 2014). "The Fed Has Not Stopped Trying to Stimulate the Economy". The New York Times.

- ^ [https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

- ^ "Federal Reserve cuts rates to zero and launches massive $700 billion quantitative easing program". CNBC. 15 mart 2020 yil.

- ^ "Federal Reserve Board - Recent balance sheet trends". Federal rezerv tizimining boshqaruvchilar kengashi.

- ^ "The United Kingdom's quantitative easing policy: design, operation and impact" (PDF).

- ^ a b Quantitative Easing explained (PDF). Angliya banki. 7-9 betlar. ISBN 1-85730-114-5. Arxivlandi asl nusxasi (PDF) 2010 yil 30 oktyabrda. Olingan 20 iyul 2010.

(page 7) Bank buys assets from ... institutions ... credits the seller's bank account. So the seller has more money in their bank account, while their bank holds a corresponding claim against the Bank of England (known as reserves) ... (page 8) high-quality debt ... (page 9) ... such as shares or company bonds. That will push up the prices of those assets ...

- ^ Fasol, Charlz (2009 yil iyul). "Ask the Deputy Governor". Angliya banki. Olingan 12 iyul 2010.

- ^ "Arxivlangan nusxa" (PDF). Arxivlandi asl nusxasi (PDF) 2010 yil 31 dekabrda. Olingan 27 dekabr 2010.CS1 maint: nom sifatida arxivlangan nusxa (havola)

- ^ [1] Arxivlandi 2011 yil 2-yanvar kuni Orqaga qaytish mashinasi

- ^ Arnott, Sarah (23 December 2010). "Downward revision for third-quarter growth". Mustaqil. London.

- ^ "Bank of England injects further £75bn into economy". BBC yangiliklari. 2011 yil 6 oktyabr.

- ^ "Bank of England injects another £50bn into UK economy". BBC yangiliklari. 2012 yil 9-fevral.

- ^ Nashrlar | Bank of England maintains Bank Rate at 0.5% and increases size of Asset Purchase Programme by £50 billion to £375 billion. Angliya banki.

- ^ "A flat economy (cont'd)". BBC yangiliklari. 2012 yil 12-yanvar.

- ^ "The Distributional Effects of Asset Purchases". Angliya banki. 2012 yil 12-iyul. Olingan 4 yanvar 2020.

- ^ "What is quantitative easing?". BBC yangiliklari. 2016 yil 4-avgust.

- ^ "Quantitative easing". www.bankofengland.co.uk.

- ^ Duncan, Gary (8 May 2009). "European Central Bank opts for quantitative easing to lift the eurozone". The Times. London.

- ^ Blackstone, Brian; Wessel, David (8 January 2013). "Button-Down Central Bank Bets It All". The Wall Street Journal.

- ^ "ECB: ECB announces expanded asset purchase programme". europa.eu.

- ^ "ECB unveils massive QE boost for eurozone". BBC yangiliklari. 2015 yil 22-yanvar.

- ^ "Our response to coronavirus (COVID-19)". Evropa Markaziy banki.

- ^ a b Sweden cuts rates below zero and starts QE BBC News, Business, 12 February 2015

- ^ "Quantitative Easing – A lesson learned from Japan ". Oye Times.

- ^ "Japan government and central bank intervene to cut yen". BBC yangiliklari. 2011 yil 4-avgust.

- ^ Bank of Japan increases QE by 10 trillion yen Arxivlandi 2011 yil 6 oktyabr Orqaga qaytish mashinasi. Banking Times (4 August 2011).

- ^ "Bank of Japan increases stimulus and keeps rates low". BBC yangiliklari. 2011 yil 27 oktyabr.

- ^ "'Price Stability Target' of 2 Percent and 'Quantitative and Qualitative Monetary Easing with Yield Curve Control'". Yaponiya banki. Olingan 18 avgust 2018.

- ^ Stewart, Heather (4 April 2013). "Japan aims to jump-start economy with $1.4tn of quantitative easing". The Guardian. London.

- ^ "Expansion of the Quantitative and Qualitative Monetary Easing" (PDF). Yaponiya banki. 31 oktyabr 2014 yil. Olingan 18 avgust 2018.

- ^ Unconventional Choices for Unconventional Times: Credit and Quantitative Easing in Advanced Economies; by Vladimir Klyuev, Phil de Imus, and Krishna Srinivasan; IMF Staff Position Note SPN/09/27; 2009 yil 4-noyabr.. (PDF).

- ^ Feldstein, Martin (24 February 2011). "Quantitative Easing and America's Economic Rebound". project-syndicate.org. Project Syndicate. Olingan 4 aprel 2011.

- ^ Navarro, Bruno J. (12 July 2012). "CNBC Coverage of Greenspan ". Finance.yahoo.com. Arxivlandi 2012 yil 18 iyul Orqaga qaytish mashinasi

- ^ "Speech by Governor Stein on evaluating large-scale asset purchases". Federal rezerv tizimining boshqaruvchilar kengashi. 2012 yil 11 oktyabr.

- ^ Irwin, Neil (31 October 2014). "Quantitative Easing is Ending. Here's What It Did, in Charts". The New York Times.

- ^ Gilchrist, Simon, and Egon Zakrajšek. "The Impact of the Federal Reserve's Large‐Scale Asset Purchase Programs on Corporate Credit Risk". Pul, kredit va bank jurnali 45.s2 (2013): 29–57.

- ^ Gagnon, Joseph, et al. "Large-scale asset purchases by the Federal Reserve: did they work?" (2010).

- ^ Cúrdia, Vasco, and Andrea Ferrero. "How stimulatory are large-scale asset purchases?" FRBSF iqtisodiy maktubi 22 (2013): 1–5.

- ^ Chen, Han, Vasco Cúrdia, and Andrea Ferrero. "The macroeconomic effects of large‐scale asset purchase programmes". The economic journal 122.564 (2012).

- ^ Gagnon, Joseph, et al. "The financial market effects of the Federal Reserve's large-scale asset purchases". Xalqaro Markaziy bank jurnali 7.1 (2011): 3–43.

- ^ Bowlby, Chris (5 March 2009). "The fear of printing too much money". BBC yangiliklari. Olingan 25 iyun 2011.

- ^ Thornton, Daniel L. (2010). "The downside of quantitative easing" (PDF). Federal Reserve Bank of St. Louis Economic Synopses (34).

- ^ John B. Taylor, The Fed’s New View is a Little Less Scary, 20 June 2013 blog post [2]

- ^ John Taylor, Stanford, 2012 testimony before House Financial Service Committee, page two [3], retrieved 20 October 2013.

- ^ Inman, Phillip (29 June 2011). "How the world paid the hidden cost of America's quantitative easing". The Guardian. London.

- ^ M. Nicolas J. Firzli quoted in Sinead Cruise (4 August 2012). "Zero Return World Squeezes Retirement Plans". Reuters with CNBC. . Olingan 5 avgust 2012.

- ^ M. Nicolas J. Firzli (1 March 2013). "' Europe's Pension Predicament: the Broken Bismarckian Promise '". Plan Sponsor. . Arxivlandi asl nusxasi 2013 yil 6 mayda. Olingan 1 mart 2013.

- ^ a b Henderson, Isaiah M. (4 May 2019). "On the Causes of European Political Instability". Kaliforniya sharhi. Olingan 19 iyul 2019.

- ^ Lynch, David J. (17 November 2010). "Bernanke's 'Cheap Money' Stimulus Spurs Corporate Investment Outside U.S". Bloomberg.

- ^ "This is what Theresa May said about the kind of Prime Minister she'll be – and what she really meant". Mustaqil. 2016 yil 11-iyul. Olingan 13 sentyabr 2018.

- ^ a b v Frank, Robert (14 September 2012). "Does Quantitative Easing Mainly Help the Rich?". CNBC. Olingan 21 may 2013.

- ^ "Quarterly Bulletins" (PDF). Angliya banki. 2018 yil 15-avgust. Olingan 13 sentyabr 2018.

- ^ Elliott, Larry (23 August 2012). "Britain's richest 5% gained most from quantitative easing – Bank of England". The Guardian. London. Olingan 21 may 2013.

- ^ Belvedere, Matthew J. "QE Halt Would Be 'Too Violent' for Market: Fed's Fisher". CNBC. Olingan 20 may 2013.

- ^ "Transcript of Monetary Dialogue, 15 June 2015" (PDF). Olingan 22 iyul 2016.

- ^ "Monetary policy and household inequality" (PDF). ECB. 2018 yil iyul.

- ^ "Economists find ECB stimulus shrank eurozone inequality". Frantsiya 24. 2018 yil 18-iyul. Olingan 27 sentyabr 2018.

- ^ Jeff Black and Zoe Schneeweis, China's Yi Warns on Currency Wars as Yuan in Equilibrium, Bloomberg News, 26 January 2013

- ^ John Paul Rathbone and Jonathan Wheatley, Brazil's finance chief attacks US over QE3, Financial Times, 20 September 2012

- ^ Richard Blackden, Brazil president Dilma Rousseff blasts Western QE as monetary tsunami, Daily Telegraph (London), 10 April 2012

- ^ Michael Steen and Alice Ross, Warning on new currency war, Financial Times, 2013 yil 22-yanvar

- ^ "Western culture", Vikipediya, 2 oktyabr 2019 yil, olingan 7 oktyabr 2019

- ^ Blackden, Richard (29 March 2012). "BRICs attack QE and urge Western leaders to be 'responsible'". ISSN 0307-1235. Olingan 7 oktyabr 2019.

- ^ Eichengreen, Barry (11 June 2019). "Critics of quantitative easing should consider the alternative | Barry Eichengreen". The Guardian. ISSN 0261-3077. Olingan 7 oktyabr 2019.

- ^ Speeches by Richard W. Fisher. Dallas Fed (8 November 2010).

- ^ Wolf, Martin. (2008 yil 16-dekabr) "'Helicopter Ben' confronts the challenge of a lifetime". Financial Times.

- ^ Speech, Bernanke -Deflation- 21 November 2002. Federal Reserve Bank.

- ^ McTeer, Bob (23 December 2010). "There's nothing wrong with the Fed printing money". Forbes.

- ^ McTeer, Bob (26 August 2010). "Quantitative easing is a toxic phrase for a routine policy". Forbes.

- ^ Willem Buiter (9 December 2008). "Quantitative easing and qualitative easing: a terminological and taxonomic proposal". Olingan 2 fevral 2009.

- ^ Credit Easing versus Quantitative Easing. Federalreserve.gov (13 January 2009).

- ^ Credit Easing Definition. Financial Times Lexicon.

- ^ How Bernanke's Policy of 'Credit Easing' Works. BusinessWeek (28 yanvar 2009 yil).

- ^ a b v d http://research.stlouisfed.org/publications/es/10/ES1014.pdf Sent-Luis federal zaxira banki

- ^ a b v Stephanomics: Is quantitative easing really just printing money?. BBC.

- ^ Makintosh, Jeyms. (2010 yil 2-dekabr) QE: Replacement not debasement. FT.com.

- ^ Hyde, Deborah. (2010 yil 8-noyabr) Ask Citywire: Quantitative easing part II – Citywire Money. Citywire.co.uk.

- ^ Bullard, James (30 June 2009). Exit Strategies for the Federal Reserve (PDF) (Nutq). Global Interdependence Center, Philadelphia, Pensilvaniya, Qo'shma Shtatlar. Olingan 26 iyun 2011.

- ^ "Bank of England to create new money: a Q&A". Daily Telegraph. London. 2009 yil 5 mart.

- ^ Duncan, Gary (5 March 2009). "Bank should start printing money says Times MPC". The Times. London.

- ^ "Hester: Money has been printed to fund the deficit". ITV yangiliklari.

- ^ Stephanomics. BBC.

- ^ Hilsenrath, J., Wall Street Journal, "Markets," 3 July 1012

- ^ "How about quantitative easing for the people?". Reuters. 2012 yil 1-avgust.

- ^ "Print Less but Transfer More". Tashqi ishlar. September–October 2014.

- ^ "Combatting Eurozone deflation". VOX. 23 dekabr 2014 yil.

- ^ "Better ways to boost eurozone economy and employment". Financial Times.

- ^ a b "Twisted thinking: Government Debt-Managers May be Undermining Quantitative Easing". Iqtisodchi. 2011 yil 31 mart. Olingan 10 aprel 2011.

- ^ "Neo-Fisherism: A Radical Idea, or the Most Obvious Solution to the Low-Inflation Problem?". 2016 yil 20-iyul.

- ^ https://www.stlouisfed.org/publications/regional-economist/july-2016/neo-fisherism-a-radical-idea-or-the-most-obvious-solution-to-the-low-inflation-problem Sent-Luis federal zaxira banki

Tashqi havolalar

- Credit Easing Policy Tools Interactive chart of the assets on Federal Reserve's balance sheet.

- Deflation: Making Sure "It" Doesn't Happen Here, 2002 speech by Ben Bernanke on deflation and the utility of quantitative easing

- Bank of England – Quantitative Easing

- Bank of England – QE Explained Pamphlet

- Zamonaviy pul mexanikasi Federal Reserve Document Explaining How Money Is Created

- Quantitative easing explained (Financial Times Europe)

- A Fed Governor Discusses Quantitative Easing Among Other Topics